建設技術研究所 (Price Discovery)

Buy

Profile

建設技術研究所は、発電、地盤サービス、地下建設、河川・海岸計画エンジニアリング、道路橋・トンネル建設など、国内外のインフラプロジェクトにコンサルティングサービスを提供する日本の企業。設立は1963年。

部門別売上比率%(OPM %) 国内建設コンサルティング 70 (12)、海外建設コンサルティング 30 (4)【海外】30 (FY12/2022)

| 証券コード |

| 東証PRM:9621 |

| 時価総額 |

| 70,583 百万円 |

| 業種 |

| サービス業 |

Stock Hunter’s View

安定成長続ける建設コンサル。通期減益予想も1Q好発進。

建設技術研究所は水を取り巻く技術分野に強みを持つ建設コンサルティング。過去の台風災害においては国交省、自治体、学協会などから河川・海岸分野を中心に災害対応要請が寄せられ、100件超に対応したことも話題に。技術士など資格保有者の比率が高い。

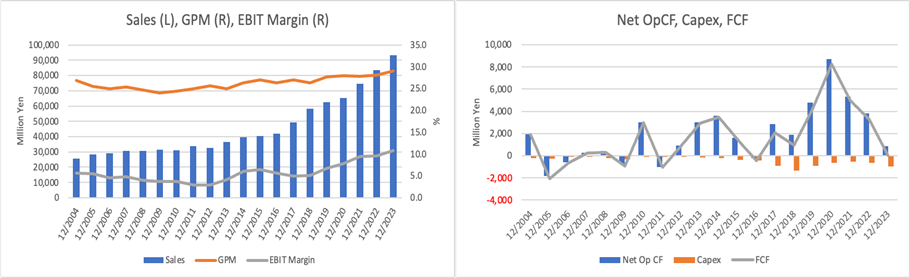

2023年12月期は過去最高の受注高を更新。売上高は11期連続の増収、営業利益は7期連続の増益となった。国内事業は技術競争の受注割合が高い中、地方自治体からの価格競争による受注も伸長した。

一方、今期は売上高890億円(前期比4.4%減)、営業利益84億円(同16.1%減)と減収減益を計画。従業員の負担軽減を考慮して受注高を抑えめに設定しており、さらに人的資本や技術開発、研究開発などへの積極投資も予定している。

しかし、蓋を開けてみれば1Q(1〜3月)決算は売上高291億8900万円(前年同期比17.9%増)、営業利益61億700万円(同63.2%増)と好調な滑り出しだった。想定以上に業務が進捗したほか、高収益かつ大型の業務(河川・砂防・ダム・上下水道系、交通システム系、情報電気系)が完成計上され、高水準の営業利益を達成した。2Q以降は計画通り技術者の労働負荷を考慮した受注を行っていくもよう。

Investor’s View

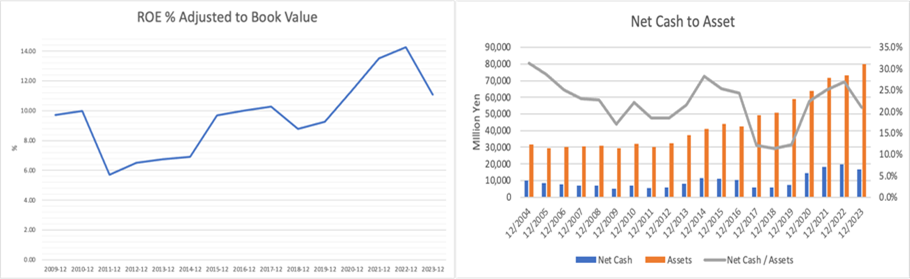

Buy。同社の利益予想は困難でPERの拡大は見込めない。一方でROEとの比較では株価はアンダーレートされすぎている。経済価値も順当に創出されている。新中計で経営陣が株価施策を打ち出せば株価は上昇するだろう。

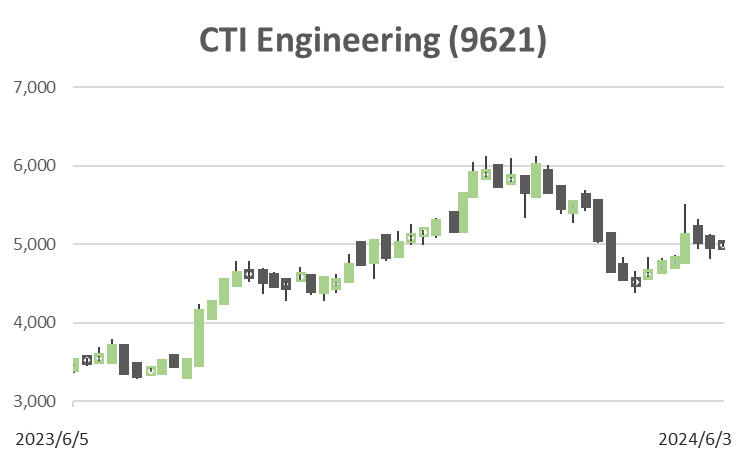

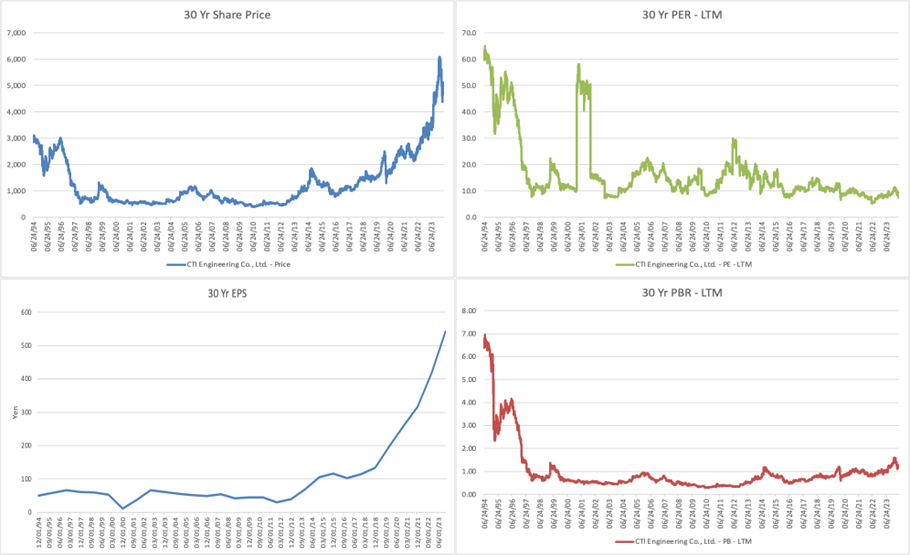

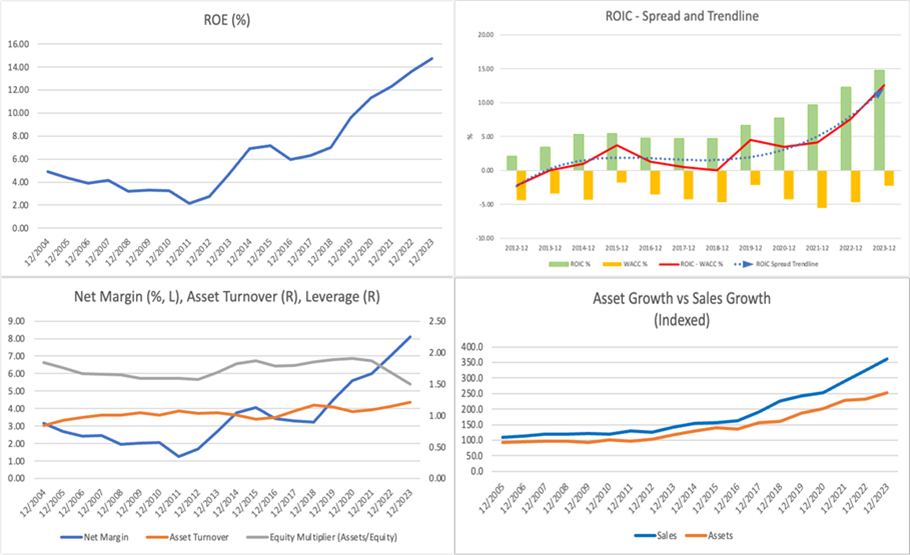

当社株価は2017年比較で5倍に値上がりした。EPSが同期間に5倍増となったためである。EPSのドライバーは政府の2025 年度までの「防災・減災、国土強靭化のための5ケ年加速化対策」である。国内事業は営業利益の9割を稼ぎ、売上の7割を占める。国内受注の9割は公共事業である。2017年以来、PBRは0.6xから1.2倍へ回復したが、10x程度だったPERはほぼフラットで、足元の予想PERは11倍程度である。株価は30年来の高値圏にある。

株価は利益の拡大を率直に織り込むが、長期株価のプレミアムにさしたる変化はない。この背景は、収益予想の困難さにつきるだろう。大雑把には当社の収益は公共事業予算、当社の競争力、当社の提案能力で決まる。コンサルティング事業であり、資材人件費などの建設コストは直接的なファクターではなかろうと推察される。数年先の売上と利益率をそこそこ正確に予想するのは投資家には不可能である。経験の長い投資家はそのような銘柄に多数出会っているはずである。同社の収益ドライバーは国内公共事業であるが、政府・地方自治体の公共事業予算の行方は不確実要因である。事業環境は政権交代で急変することもあろう。経験則からは、公共事業予算はいい時もあれば悪い時もあり、これまでがよかっただけに、これからを疑問視する投資家も少なくなかろう。

他方、14%超のROEは魅力的であり、少なくとも10-12ヶ月の目先では不安は少ない。これに対して、簿価1.2xのバリュエーションは少々低すぎる評価である。

また、遠からず発表される中期経営計画が株価のプラス材料となることもあろう。経営陣はバリュエーションの問題やWACCを正しく認識している。これといった対策はまだ打ち出していないが、株価改善に対する関心は高いとみられる。さらには、株式の益回りも十分に魅力的である。

海外事業は売上で30%を締まるが株価の大きなファクターではない。地域別売り上げは内外ともにCAGR10%で5年間成長したきたが、ここ3年間では海外が20%で伸びている。しかしながら営業利益に占める割合は10%に止まっている。当社への株式投資で重要なのはあくまでも国内事業の行方であり、その予測は難しい。