Hamee

| 証券コード |

| 東証一部:3134 |

| 時価総額 |

| 22,864 百万円 |

| 業種 |

| 小売業 |

Profile

Hameeのコアビジネスはコマースとプラットフォームです。前者は スマートフォンやタブレット向けのアクセサリーの企画・販売。 iFace ブランドを所有しており、 約 70% がオンラインで販売されています。プラットフォーム事業は 、ネクストエンジンと名付けられたクラウド型EC事業支援システムです。

【売上構成%、営業利益率%】コマース81(24)、プラットフォーム16(31)、その他2(-37) 【海外】8 <2020年4月期>

Investment View

当社株の魅力は、1)20%を上回るROE、2)堅調なコマース事業とプラットフォーム事業の自律的な成長によるBPSの高成長持続、3)株主に配慮あるファイナンス施策、4)一貫性ある経営方針、という点に集約されるでしょう。2020年9月から株価が急落し、TSRはかなりマイナスです。しかし、過去 5 年間の株価の変動から判断すると、現在の株価は売られ過ぎでも買われ過ぎでもありません。さらに、株価はE-commerceサブサクターの同業者よりも出遅れています。東洋経済新報社が残余利益法で算定した時価は1660円です。詳細な仮定は公開されていませんが、違和感のない数値です。BPS の成長を楽観的に見るならば、ポートフォリオで株式保有を検討する価値があると考えます。ただし、金利上昇の兆候と、これまで株式市場で見られたグロースバブルを考慮して、今後これらグロースストックの高倍率がどうなるのか、じっくり検討する必要があるでしょう。

現在の事業に関しては、ここ数年減少傾向にあったプラットフォーム事業の利益率が大幅に改善しており興味深いです。これは、現在の会社のビジネスすべての側面の中で最も注目すべきモメンタムです。一方でキャッシュ創出が強すぎて苦戦しており、BSにキャッシュが積み上がってROEが希薄化するリスクもあります。とはいえ、投資家がプラットフォーム事業の収益性の改善が構造的であると捉えれば、株価は上昇する可能性があります。

| 年度 | 売上高 (百万円) | EBITDA (百万円) | EPS (円) | PER (CE)(倍) | PBR (倍) | ROE (%) |

| 4/17 | 8,502 | 1,272 | 44 | 30.4 | 6.6 | 25.8 |

| 4/18 | 9,377 | 1,627 | 54 | 35.4 | 8.2 | 25.2 |

| 4/19 | 10,303 | 1,525 | 52 | 17.3 | 3.1 | 20.3 |

| 4/20 | 11,325 | 2,227 | 68 | 21.3 | 4.4 | 22.8 |

TSR Observation

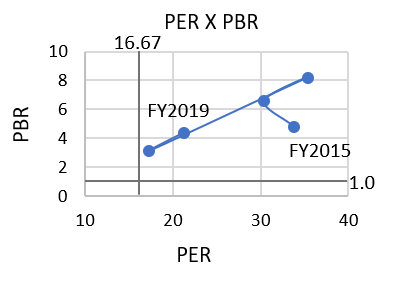

同社は 2015 年 4 月の IPO 以来、短期間で目覚ましい成功を収めています。その結果、TSR は非常に高く、長期投資家にとって満足のいくものとなっています。優れた TSR パフォーマンスのほとんどすべては、BPS の順調な成長によるものです。最新の株価と2021年3月期第3四半期のBSを基にすると、TSRは過去5年間でCAGR+23%上昇しました。この期間中、BPS の成長は +24%です。配当利回りは非常に低く要因ではありませんでした。同期間に PBR は非常に高い時期もあったのですが、5 年 CAGR は +1% であり、TSR にはほとんど寄与しませんでした。上場以来、Hamee の株式が自己資本の約 5 倍という高い投資家の評価を維持していることは印象的です。しかし、株価バリュエーションの上昇モメンタムは消え去ったようです。 ROE が 8% を超える日本株では、PBR が ROE と高い相関関係にあるることが観察されています。 Hamee 株の場合、投資家は ROE は今後 20% をわずかに上回る高いレベルを維持すると考えているものの、今以上の上昇は期待していないことを示唆している可能性があります。

| 決算期 | 4/2016 | 4/2017 | 4/2018 | 4/2019 | 4/2020 | 4/2021 | 5YR CAGR |

|---|---|---|---|---|---|---|---|

| 株価(円) | 585 | 1,031 | 1,667 | 773 | 1,316 | 1,587 | 22% |

| 配当(円) | 1.5 | 4.5 | 5.5 | 6.5 | 7.0 | 8.0 | |

| 配当累計(円) | – | 5 | 10 | 17 | 24 | 32 | |

| 株価+配当累計(円) | 585.0 | 1,036 | 1,677 | 790 | 1,340 | 1,619 | 23% |

| 株主総利回り | 177% | 287% | 135% | 229% | 277% | ||

| PBR(倍) | 4.8 | 6.6 | 8.2 | 3.1 | 4.4 | 5.0 | 1% |

| BPS(円) | 127 | 170 | 216 | 254 | 297 | 372 | 24% |

| 配当利回り | 0.3% | 0.4% | 0.3% | 0.8% | 0.5% | 0.5% |

4/2021 Dividend: Company forecast, 4/2021 BPS: The latest reported BPS (Q3)

Peer Comparison

楽天 (4755) やMonotaro (3064) など 36 銘柄で構成される EC サブセクターでは、当社の株式は出遅れています。 Hamee株式は 12 か月で 9% 上昇し、サブセクターで 25 位です。過去 6 か月間では4%下り、21 位にランクされています。営業利益率、包括利益率、ROEともに平均的な水準です。ただし、PERとPBRはどちらもサブセクターの単純平均よりもわずかに安く、投資家がROEやキャッシュフローなど株価関連の数値をコンセンサスよりも楽観的に予測できるなら、投資決定が後押しされる可能性があります。サブセクター全体の時価総額 6240 億円のうち、Hamee株は 16 位で4%、255 億円です。楽天、Monotaro、ZOZO (3092)、メルカリ (4385) だけでサブセクターの時価総額の 80% を占めています。 8つのサブセクターからなるインターネット産業の時価総額は2兆7900億円です。

Thoughts on Cash Flow and ROE

事業の急速な成功のおかげで、当社は短期間で良好なキャッシュフローを生み出す能力を獲得しました。ただ、現時点ではCFをどうするか、持て余し気味のようです。株主は、ROEがこんなに高いのですから現金があるならどんどん本業に投資してもらいたい、と考えています。経営陣の投資意欲は旺盛で、2019 年 4 月期には 10 億円を使いました。しかし、残念ながら株主は詳しい説明がないのなら会社の投資のリターンをうまく予測することはできません。経営陣はコアビジネスを根幹とする一貫性が感じられ評価が高く、DX企業にありがちな、M&Aによる事業規模拡大を追うような無秩序な投資の兆候は見らません。しかし、経営陣が規模拡大を追い求めれば短期のROEが犠牲になりやすく、逆にキャッシュのリサイクルに慎重になると現金があっという間に積み上がり、ROEが構造的に希薄化するリスクがあります。経営は難しい選択を迫られる局面に入ったようです。これは、多くの若い急成長企業が経験する典型的な局面であり、株式評価の転換点となる可能性もあります。

現金を使う手段として、経営陣は2019年以降、2回の自社株買いを通じて、発行済み株式の約3%を市場から買い取ってきました。ところが、高いPBRで株式を買い戻すと、既存の株主のBPSは希薄化します。しかし実際には、自社株買いは投資家の期待や売買に影響を及ぼし、時として株価の起爆材になります。 2019年の自社株買いは株価に影響しませんでしたが、2020年3月の自社株買いは株価急落後に機動的になされ、好影響を及ぼしました。当時、手持ち現金に問題はなく株価も低いと認識していた企業は少なくなかったのですが、自社株買いには消極的で株主のために行動しませんでした。優柔不断な経営に不満を持った株主も多かったでしょう。 Hamee の株主は、自分達が指示している経営陣は株主を守るためにはためらわず行動するのだ、という肯定的な経験をしました。

Threats and Opportunities

Opportunities

- iFace ブランドの株式の浸透と継続的な人気。 iPhoneの日本市場は大きく、モデルチェンジの需要は根強い。この事業の利益率は高い。

- プラットフォーム事業の着実な成長と今後の市場開拓の余地。利益率は反転する可能性があるかもしれない。

- 魅力的なROE。優れたキャッシュフロー創出能力。

- 経営陣は、中長期的に一貫した事業ポートフォリオを維持していく姿勢と見うけられる。

- 経営陣はモバイル端末の成熟を考慮してストックビジネスを重視したいと考えている。

- 株主に配慮ある資本施策。

Threats

- キャッシュ フローのリサイクルは容易ではない。キャッシュ創出のスピードは非常に早く、現金が BS に積み上がれば資本利益率を希薄する。大規模な投資のリターンは投資家にはできない。

- 国内スマホ普及率の飽和により、Hameeはモデルチェンジ需要のみに依存することになりつつある。

- 赤字を計上している「その他の事業」への投資が大きくなれば、全社的な利益率が希薄化されかねない。