メニコン(Price Discovery)

| 証券コード |

| 東証PRM:7780 |

| 時価総額 |

| 217,418 百万円 |

| 業種 |

| 精密機器 |

Profile

メニコンは、コンタクトレンズの製造・販売を行い、事業をビジョンケアとその他事業に区分している。売上利益の大半はビジョンケアである。同事業には、コンタクトレンズ及びコンタクトレンズ用ケア用品が含まれる。その他セグメントはヘルスケア及びライフケア事業を扱う。同社は1951年に田中恭一氏により設立された。二代目社長の田中英成氏は創業者の子息で元眼科医であり、2000年の社長就任以来、強力に会社経営を推進してきた。

Stock Hunter’s View

戻り相場に弾み。近視抑制レンズが高成長

8期連続の最高益更新に向けて、順調な進捗が確認されたメニコン(7780・P)。株価は10月後半から大きく調整していたが、14日の決算発表を手掛かりにリバウンドの動きを強めている。

コンタクトレンズのサブスクリプションモデル「メルスプラン」を安定収益基盤に、足元では就寝時に装用することで近視進行を抑制する「オルソケラトロジーレンズ」と、レンズケアが成長ドライバーへと育ちつつある。

今3月期第2四半期(2Q、4~9月)決算は、営業利益68億7000万円(前年同期比35.8%)。通期予想に対する進捗率は66%に達する好決算だった。メルスプラン(国内)の会員数は134万人と1Qから横ばい圏にとどまる一方、平均顧客単価の高い1日使い捨てコンタクトレンズの会員数増加により2.4%増収と堅調。海外売上高は、国を挙げて近視抑制に取り組む中国でオルソケラトロジーレンズ・レンズケアの大幅な伸びが続き、34%増収となった。

中国ではこのほど2品目目のオルソケラトロジー製品が医療機器承認を取得し、2023年の発売を予定している。

Investor’s View

短期の買い – 長期投資は注意

株式を買い集める好機。長期では株式のプレミアム剥離のリスクがある。

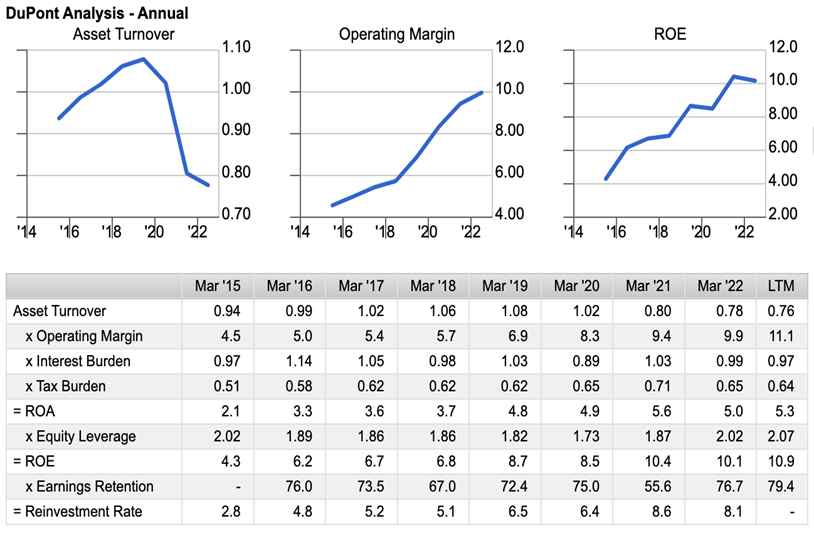

来年のリセッショナリーな経済下での堅調な業績がメニコンの株価のドライバーとなるだろう。よって6〜8ヶ月のスパンでは株式を買い集める好機であると考える。急騰後の株価のボラティリティが高い点と、中長期ではROEが十分に魅力的な水準とならず、株式がプレミアムを失うリスクに留意すべきである。10%程度のROEに対してPBRは現在3.1xで、昨年8月の5.5xのピークから調整したとはいえ高いプレミアムである。

トップラインの潜在成長力に不安なし

2Q決算からは、メニコンのトップライン成長力には不安が少なく、外部環境抵抗力があり、海外ではブランドが順調に認知されてきたと感じる。株価の強い反転はもっともである。キャッシュフローは常に潤沢である。経営陣は過去5年にわたり、そのほとんどを設備投資に投じてきた。ここ近年では使い捨てレンズの新工場建設に懸命である。積極的な戦略には経営陣の強い確信が感じられ、投資リターンが楽しみである。

株式価値に関わる重大なリスク

その反面、トップラインの成長を追うあまり、株主資本利益率が後回しになっているとの懸念がますます強くなってきた。10%程度のROEが改善しないなら、株式プレミアムは剥落していくだろう。経営陣の2026年3月期のROE予想は10%である。その頃に現在でも9%弱の上場日本企業のROEはどうなっているであろうか。トヨタ(7203)を例にとれば、この5年間に売上とEBITはそれぞれCAGR +3%、+8%で成長し規模拡大に成功したが、その間にROEは11%前後でフラット、現在PBRは1.0倍で株式はプレミアムを失い、5年間にTOPIXを3%上回っただけであった。メニコンに目を転じれば、5年CAGRで売上+6.8%、EBIT20.6%と素晴らしい成績だが、BPSは+10.5%に止まっている。RoEの平均値は8.9%であり、近年では10%で上げ渋っている。配当性向20%強の負担があり、reinvestment rateは存外、魅力的ではない。

DCF試算はネガティブ

売上+7%、EBIT+20%、今後も旺盛な設備投資と運転資本拡大が続くと想定し、5%で割り引いたメニコン株式のフェアバリューは1600円程度である。コンタクトレンズの世界市場は競争が激しい。使い捨てレンズの先駆者であるジョンソン&ジョンソンを初めてとして、アルコン、クーパービジョンの3社が60%の世界シェアを持ち、メニコンのシェアは7%にすぎない。日本でメニコンの名を知らない人はまずないであろう。しかし、最大手はジョンソン&ジョンソンである。競争に負けないためにも、当社の設備投資や広告宣伝費は国内外で高水準が続くだろう。

エンゲージメント戦略は重要

規模拡大の命題に追われる経営陣に、規模拡大と株主資本利益率の成長スピードをバランスさせるよう働きかけることができるのは株主である。創業者の子息で二代目社長の田中氏の牽引力は大きい。株主は辛抱強いエンゲージメントにより、経営の軌道調整を図ることで株式価値向上を狙える。経営陣が一貫して規模拡張に邁進するだけなら株式価値はいずれ変調するであろう。

株価アンダーパフォーマンスの背景

株価は昨年10月以来下落に転じ、TOPIXを下回って推移してきた。幸いにも2Qトップライン+12%は堅調な実績であった。株価には海外売上が34%成長し、連結売上比率が24%から29%へ顕著に拡大したこと、中国政府の規制も懸念ないとの見方が同社から表明されたことがプラスに効いたようである。株価は短期間に持ち直している。中国政府の「バイ・チャイナ」政策の影響を受けるのではないかとの懸念は、昨年夏以降の同社株価下落の要因の一つであったと考えれる。

業績好調、世界市場は拡大

2Q売り上げは12%伸びたがアトリビューションは国内31%、円安24%、海外現地通貨売上45%であり、バランスの良い伸び方である。国内売上は+5%、海外売上は+34%であった。同社の伸びが旺盛なのは市場成長が主な要因であるが、海外ではブランド認知がモメンタムを得てきたことも一因であろう。コンタクトレンズの世界市場は2021年から2027年までにCAGR6.7%以上で伸びるとの調査もあり、環境はポジティブである。需要の源泉は近視人口の増加であり、アジアにおいては政策的に子供の近視進行を抑制しようという政策が追い風である。中国でオルソケラトロジーレンズの市場が拡大しているのはこのためである。同製品の市場は、日本では3年間で2.5倍に成長し5億円程度だが、シードの浦壁社長は中国市場はすでに少なくとも10倍以上の規模であろうと述べている。メニコンのオルソケラトロジーレンズ売上は2Qで13%伸長したが、連結売上の4%にすぎない。しかし長期的には面白い成長を遂げ、株価にも投機的な材料となるかもしれない。