東京建物 (Price Discovery)

Overweight

Profile

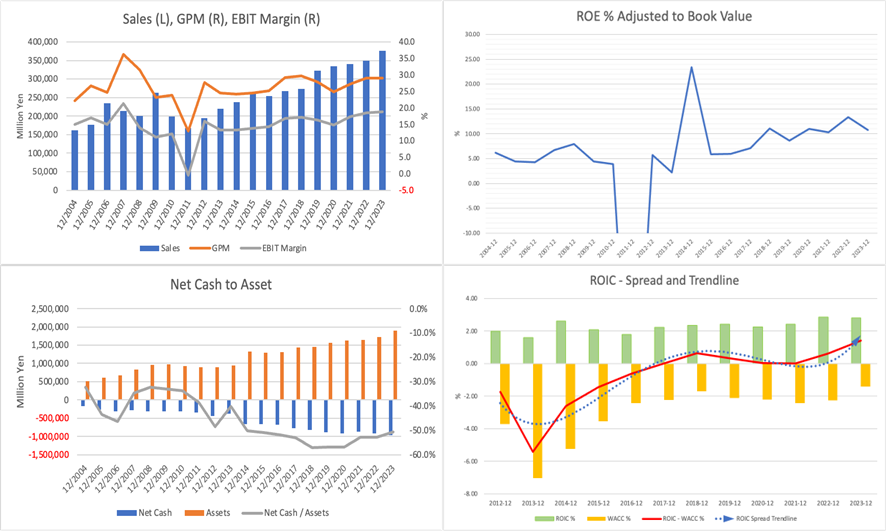

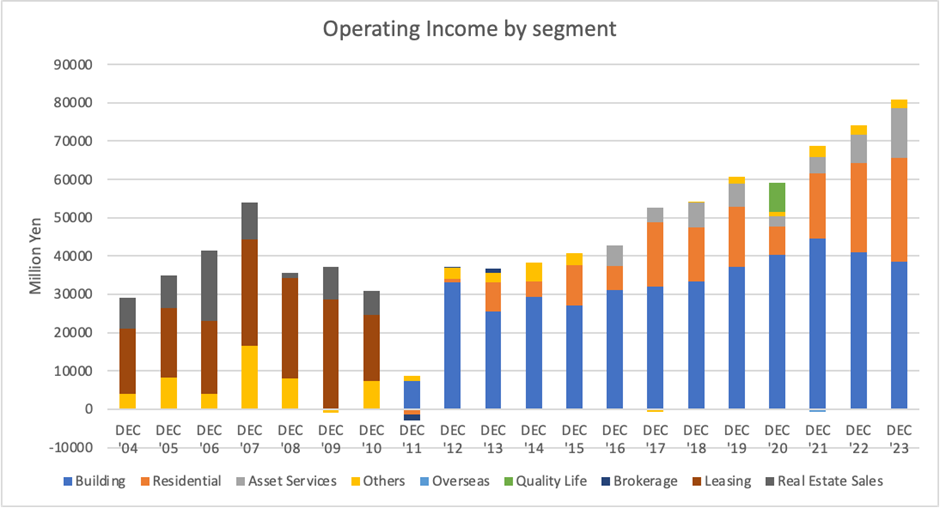

旧安田財閥の祖、安田善次郎が1896年に設立した総合不動産会社。商業施設の賃貸を中心としたビル事業と、「Brillia」ブランドのマンションを中心とした住宅事業を展開。商業施設は日本の一等地に立地している。セグメント売上比率% (OPM%): ビル 41 (26)、住宅 36 (20)、アセットサービス 17 (20)、他 6 (19) (2023年12期)

| 証券コード |

| 東証PRM:8804 |

| 時価総額 |

| 559,314 百万円 |

| 業種 |

| 不動産業 |

Stock Hunter’s View

上期は分譲マンションが牽引。中計達成は余裕含み。

東京建物は賃貸中心のビル事業と、「Brillia」ブランドでマンションを展開する住宅事業を展開。 東京駅東側(日本橋、八重洲、京橋)を重点エリアとし、現在、八重洲一丁目東地区では2025年完成を目指す大型再開発(八重洲プロジェクト)を予定しているほか、八重洲一丁目北地区でも28年以降の竣工で大型再開発(呉服橋プロジェクト)を行う。同社のオフィスビル賃貸床面積は23年12月時点の54万㎡から、2030年にかけて約80万㎡に拡大する見通し。

今12月期業績は売上高4950億円(前期比31.7%増)、営業利益750億円(同6.4%増)を計画。持分法投資損益を加えた事業利益は770億円と、中計目標の750億円を超過達成する予定。分譲マンションの計上戸数が同64%増と大きく伸びる見込みであり、期初時点で計上予定の85%が契約済みとなっている。上期は都心の大型・高額物件が業績を牽引、下期は物流施設REITの組成を想定しているようだ。

中計期間における利益の成長ドライバーとして拡大してきた投資家向け物件売却については、物流施設をはじめとする多様なアセットのストックを確保するとともに、想定以上の価格での売却を実現してきた。準大手不動産の中では相対的に割安。

Investor’s View

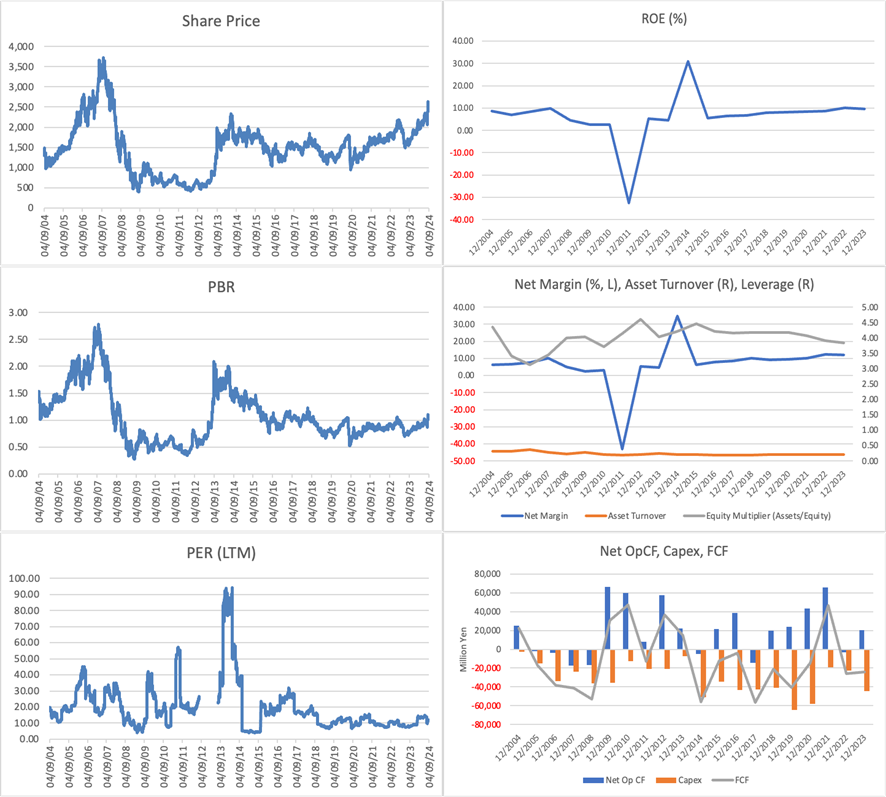

Overweight. 住宅事業が利益を牽引。事業環境に当面大きな変化はないだろう。益回り、配当利回りは魅力的。

現在の収益は好調な住宅事業が牽引している。今後も住宅事業が連結収益を牽引する見通しである。住宅事業は順調な推移は経営陣の予想を上回っている。建設コストの上昇傾向やローン金利の先高観にもかかわらず、都心部や郊外では実需が堅調である。販売価格は経営陣の予想を上回り、利益率も改善している。

一方、ここ近年、ビル事業の収益は横ばいで、経営陣の予想を下回っている。New Normalなどの要因により、オフィスビルの需給が鈍化し、賃貸料の増加ペースが鈍化している。市場の空室率も依然として高い。しかし、当社のビル事業は、物件の規模と立地の優位性に支えられ、堅調である。経営陣は、空室率と賃料水準の大幅な悪化は考えにくいと見ている。

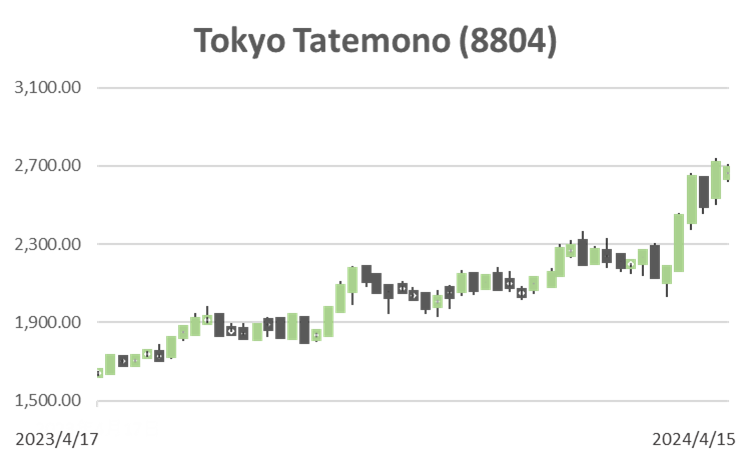

目先、株価を大きく押し上げるような材料はないものの、低金利と旺盛な住宅需要を背景に1株当たり指標の上昇が続く可能性は高い。株価プレミアムを縮小させる要因は今のところ見当たらない。株式の益回りは約10%、配当利回りは2.95%で、いずれも魅力的であり、株価のアウトパフォーマンスは続くと予想する。