サンセイランディック(Company Note)

| 株価(10/4) | 817円 | PER(21/12予) | 13.5 倍 |

| 52週高値/安値 | 908/722 円 | PBR(20/12実) | 0.67 倍 |

| 1日売買代金(22日平均) | 10 百万円 | ROE(20/12実) | 3.6% |

| 時価総額 | 69 億円 | 予想配当利回り(21/12) | 3.06% |

| 発行済株式数 | 8.474 百万株 | 自己資本比率(21/3) | 54.8% |

| 上場市場 | 東証一部 | 外国人持株比率 | 3.00% |

| 本ページのPDF版はこちら |

| 3277SL20211005JN |

不動産権利調整ビジネスのパイオニア

ニッチ市場で高いROEと安定的な成長を実現

注目点

不動産権利調整ビジネスを全国に展開。ニッチ市場で大手の参入の可能性は低く、長期に亘って安定的な収益機会が見込まれる。過去数年間10%以上の高いROEを実現できており、株価的には割安感がある。2020/12期は感染症の影響を大きく受けたが、既に回復傾向。中期経営計画を近々発表予定。

サマリー

- サンセイランディックは不動産の権利調整に特徴を有する不動産販売会社。底地(借地権が付随する土地)や居抜き(入居者の居る古い共同住宅等)等を取り扱う「不動産販売事業」と、注文住宅・リノベーションの「建築事業」を行なっている。

- 底地:底地は旧借地法で借地権者の権利が大きく守られていた結果、本来の不動産の価値より低く評価されていた物件を、同社が権利調整を行うことにより、その価値を高めることを実現するビジネス。同社は地主より土地を購入し借地権者に土地を販売、あるいは建物の所有権を買取るなどして、借地のままでは地主、借地権者双方にとって不利益となっていた状態を解消する。底地の権利調整は案件毎に複雑な調整を必要とするため経験やノウハウが重要で、他社が容易に参入できないビジネスモデルである。

- 居抜き:入居者のいる古くなった共同住宅の権利調整、再開発を行う事業(所謂、飲食店の店舗等の居抜きとは異なる)。同社が物件を買い取り、元のオーナーでは難しかった入居者との交渉を行ない、新しい移転先などを紹介。全ての移転が完了後、更地にして、販売する。底地同様、独自の経験、ノウハウを必要とするビジネス。

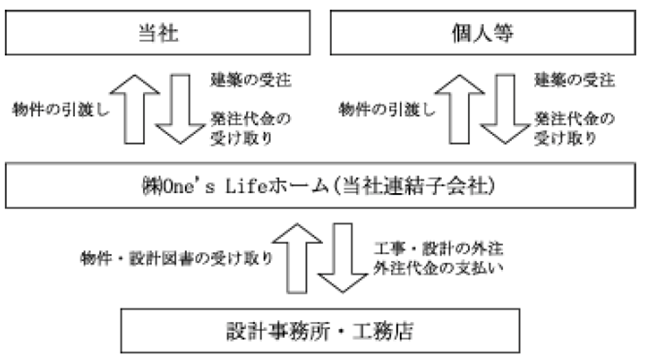

- 建築事業:子会社の One’s Life ホームを通じて、ワンランク上のデザイナー建築家による注文戸建住宅及びリフォームを提供。デザイン性での差別化を図るが、規模的に小さく、収益性の改善を図ることを目的に、本体への吸収合併を検討している。

- 中期経営計画:同社は2021年秋に新たな中期経営計画を発表するとのこと。具体的な内容は未だわからないが、同計画において今後の同社の方向性が示されることは、マーケット・投資家にとっても有意義なことと言えよう。

- 直近の収益動向:2021/12期2Q、売上高 91億円(前年同期比 9.0%増)、営業利益は約7億円(74.3%増)、当期純利益は 4億円(120.8%増)となり、それぞれの数値で期初計画を上回った。セグメント別では、不動産販売事業の売上高は 86億円(15.8%増)。うち、底地が 47億円(102.8%増)、居抜きは34億円(11.9%増)となった。建築事業は 5億円(45.4%減)に。前年同期は新型コロナウイルス感染症(以下、感染症)拡大により営業活動が大きく影響を受けたが、非対面などの対応が進んでおり売上も回復傾向にある。通期計画に対しても前倒しで進捗しており、上方修正が期待される。

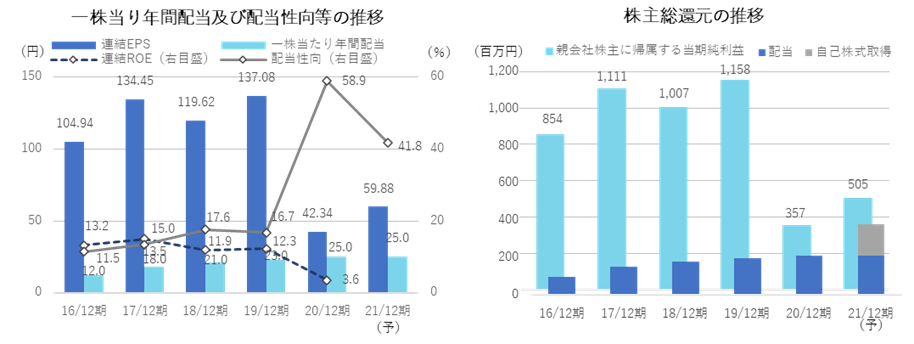

- 株価動向:同社株価は、前期決算発表後、感染症からの回復期待に加え、自社株買いの発表もあり上昇してきた。その後、一時的な調整はあったものの、今回の中期経営計画の公表を好感し、戻してきている。同社のROEは過去平均 11%と良好な収益性を示すものの、同社株はPBRで1倍割れの状態が続いてきた。中期経営計画の発表により、同社の今後数年後の方向性が示されれば、株価面での再評価が進む可能性もあるだろう。

(株価面での考察は、弊社の「Investment View」も参照)

目次

| サマリー | |

| 主要財務データ | |

| 会社概要 | |

| 沿革 | |

| 事業概要 | |

| 不動産販売事業 | |

| 建築事業 | |

| 決算動向 | |

| 2021/12期2Q決算実績 | |

| 2021/12期通期見通し | |

| 株式情報、等 | |

| 株価推移 | |

| バリュエーション分析 | |

| 大株主の状況及び株主還元の方針 | |

| コーポレートガバナンス及びトップマネージメント | |

| CSRへの対応等 | |

| 財務データ |

主要財務データ

| 決算期 | 2015/12 | 2016/12 | 2017/12 | 2018/12 | 2019/12 | 2020/12 | 2021/12 2Q |

| 売上高 | |||||||

| 不動産販売事業 | 10,241 | 10,959 | 11,969 | 16,050 | 16,267 | 16,112 | 8,605 |

| 建築事業 | 1,327 | 1,341 | 1,130 | 784 | 1,753 | 1,663 | 503 |

| 売上高合計 | 11,568 | 12,300 | 13,099 | 16,833 | 18,020 | 17,775 | 9,109 |

| 売上原価 | 3,769 | 3,957 | 4,532 | 4,805 | 5,119 | 3,986 | 6,777 |

| 売上総利益 | 3,769 | 3,957 | 4,532 | 4,805 | 5,119 | 3,986 | 2,331 |

| 販売費及び一般管理費 | 2,470 | 2,510 | 2,770 | 3,039 | 3,258 | 3,139 | 1,642 |

| 営業利益 | 1,300 | 1,446 | 1,762 | 1,766 | 1,861 | 847 | 689 |

| 経常利益 | 1,196 | 1,329 | 1,669 | 1,643 | 1,759 | 709 | 631 |

| 当期純利益 | 724 | 854 | 1,111 | 1,007 | 1,159 | 358 | 402 |

| 流動資産 | 10,366 | 9,749 | 15,874 | 15,745 | 18,095 | 19,040 | 17,371 |

| 現金及び預金 | 2,253 | 2,435 | 3,558 | 3,594 | 4,133 | 4,329 | 4,281 |

| 販売用不動産 | 7,699 | 6,877 | 11,863 | 11,678 | 13,493 | 14,424 | 12,586 |

| 資産合計 | 11,398 | 10,833 | 16,916 | 16,777 | 19,294 | 20,071 | 18,425 |

| 純資産合計 | 6,034 | 6,856 | 8,006 | 8,908 | 9,895 | 10,067 | 10,093 |

| 自己資本比率(%) | 52.9 | 63.3 | 47.3 | 53.1 | 51.3 | 50.2 | 54.8 |

| 営業活動による キャッシュ・フロー | (1,451) | 1,611 | (3,666) | 1,617 | (420) | (917) | 2,110 |

| 投資活動による キャッシュ・フロー | (116) | (184) | 107 | (64) | (71) | (288) | (26) |

| 財務活動による キャッシュ・フロー | 1,588 | (1,278) | 4,667 | (1,495) | 984 | 953 | (2,129) |

| 現金および現金同等物 の増減額 | 21 | 149 | 1,108 | 58 | 493 | (251) | (46) |

会社概要

サンセイランディックは、複雑な権利関係の調整が必要な不動産取引に強みを有し、底地、居抜き物件を中心に「不動産販売事業」を行なっている。また、子会社One’s Life ホームが注文住宅・リノベーションの「建築事業」を展開している。

同社は1991年6月より底地の取り扱いを開始しているが、底地や居抜きといった案件を地場の不動産会社が扱うことはあるが、同案件を全国的に展開しているのは同社が唯一でありトップシェアと推測される。東京都千代田区の本社に加え、札幌、仙台、武蔵野、名古屋、京都、関西、福岡の7支店を構える。また、関係会社として、株式会社One’s Life ホーム、株式会社サンセイランディックファンディングの2社を擁する。

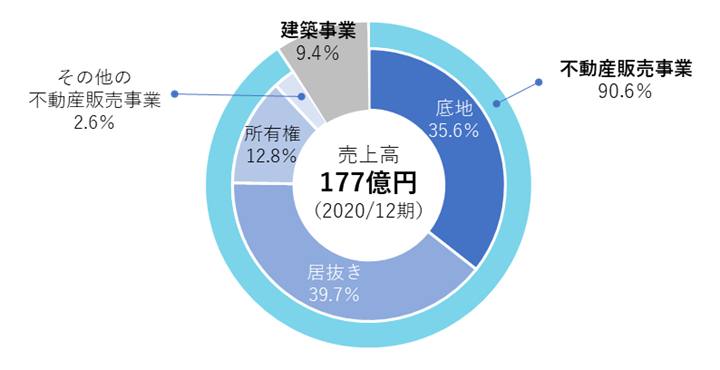

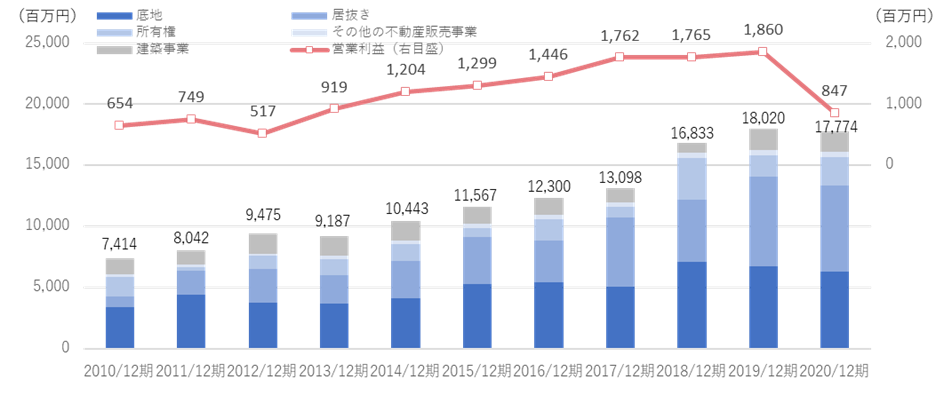

同社の2020年12月期の売上高は177億円。売上構成は、不動産販売事業が90.6%、建築事業が9.4%となっている。また、過去9年間(2020/12月期は感染症の影響があるため、2010/12期〜2019/12期まで)の平均成長率は、売上高 10.4%、営業利益で 12.3%と、安定的な業種の中では、高い成長率を示してきた。

事業別売上内訳

売上高及び営業利益の推移

沿革

同社は1976年の創業で、既に45年の歴史を有する。創業者の小澤克己氏が、不動産仲介業等を目的に東京都で設立した。不動産業は中期的な景気変動の影響を受け易く、また、政府・金融機関の融資規制にも大きく業績が左右されるため、小澤氏は景気変動の影響を受けづらい不動産分野として底地に注目。1991年、底地の取扱いを開始し、同事業を専門とする不動産会社として唯一、全国展開を進めてきた。2005年、One’s Life ホームを設立し、建築事業に参入。2011年12月にJASDAQに上場を果たすと、2014年1月には東証第二部に市場変更、同12月には東証第一部に銘柄指定された。

現在の代表取締役社長の松﨑隆司氏は 1993年5月入社の後、2003年7月に小澤氏より社長の座を引き継ぎ、それ以降の同社の発展を大きく担ってきた。

直近では、建築事業を担う子会社の経営効率化を図るため、One’s Life ホームを本体に取り込むことを検討中である。

| 年 月 | 事 項 |

|---|---|

| 1976年 2月 | 不動産の売買仲介及びマンション・アパート・ビル等の賃貸、仲介事業を目的として、株式会社サンセイサービス(現 株式会社サンセイランディック)を設立 |

| 1976年 3月 | 宅地建物取引業免許を取得(東京都知事(1)30441号) |

| 1987年 3月 | 商号を株式会社サンセイ(現 株式会社サンセイランディック)に変更 |

| 1991年 6月 | 底地の取扱いを開始 |

| 1993年 8月 | 不動産販売・仲介事業を目的として、株式会社サンセイ住宅販売(連結子会社株式会社サンセイコミュニティ)を設立 |

| 1997年 2月 | 商号を株式会社サンセイランディックに変更 |

| 2002年 1月 | 株式会社サンセイコミュニティを完全子会社化 |

| 2002年 4月 | 大阪支店(現 関西支店)、札幌支店を設置 |

| 2002年 5月 | 宅地建物取引業免許を国土交通大臣免許に変更(国土交通大臣(1)第6282号) |

| 2004年 8月 | 福岡支店を設置 |

| 2005年 3月 | 戸建分譲を目的として、株式会社One’s Life ホーム(現 連結子会社)を設立し、建築事業を開始 |

| 2007年12月 | 名古屋営業所(現 名古屋支店)を設置 |

| 2008年 1月 | 底地の管理業務「オーナーズパートナー」を開始 |

| 2009年12月 | 株式会社One’s Life ホームを完全子会社化 |

| 2011年 3月 | 横浜支店を設置 |

| 2011年12月 | 大阪証券取引所JASDAQ(スタンダード)に株式を上場 |

| 2013年 7月 | 株式会社サンセイコミュニティを完全子会社化 |

| 2014年 1月 | 東京証券取引所市場第二部へ市場変更 |

| 2014年12月 | 東京証券取引所市場第一部に銘柄指定 |

| 2015年 1月 | 仙台支店を設置 |

| 2018年 7月 | 京都支店を設置 |

| 2019年10月 | 資金調達等を目的として、株式会社サンセイランディックファンディング(現 連結子会社)を設立 |

| 2020年 5月 | 横浜支店を本店営業部に統合 |

事業概要

不動産販売事業

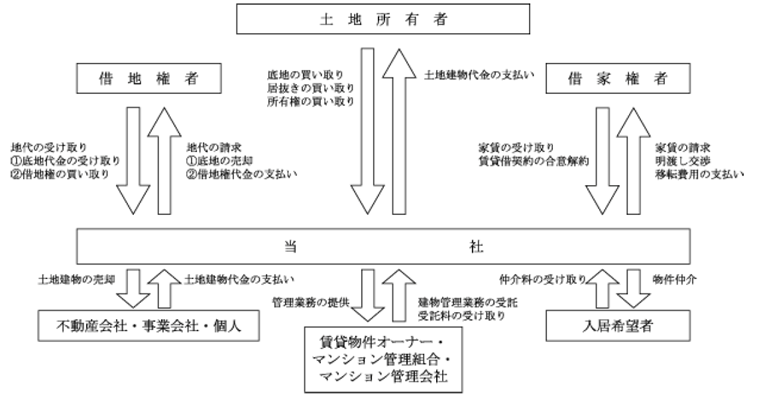

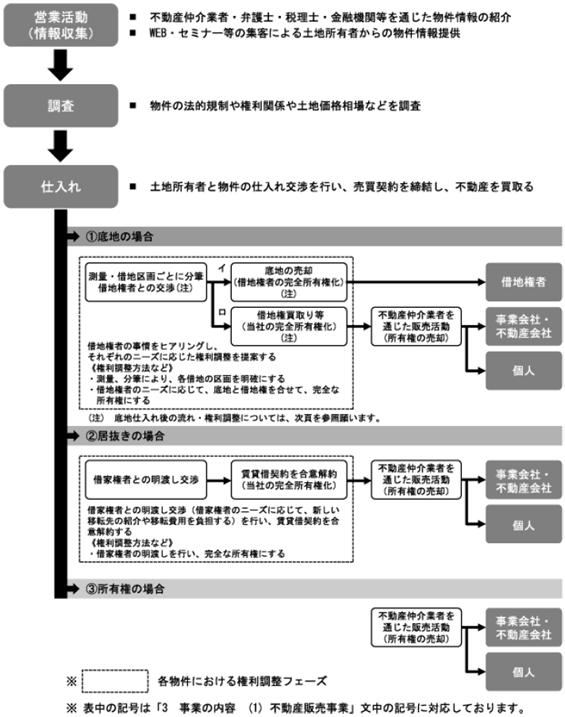

同社の不動産販売事業は、 ひとつの不動産に複数の権利者がいることにより自由な活動が制限されたり、資産価値が低くなっている物件を土地所有者から買取り、権利関係を調整し、不動産の価値を高めた上で販売することに特色がある。事業系統図は以下の通り。

不動産事業は、以下の4サブセグメントから構成されている

|

営業活動 フロー |

区分 |

内容・特徴 |

収益性 |

2020/12期 |

|

|

売上高 |

構成比 |

||||

|

① |

底地 |

底地を仕入れ、区画の調整やさまざまな権利調整を |

◎ |

6,326 |

35.6 |

|

② |

居抜き |

居住者の居る老朽化した集合住宅等の物件を |

○ |

7,050 |

39.7 |

|

③ |

所有権 |

底地や居抜きと異なり、通常の土地建物に関わる |

△ |

2,271 |

12.8 |

|

- |

その他 |

賃料収入、不動産に関するサービス・コンサルティ |

- |

463 |

2.6 |

注)単位:百万円、%

構成比は全社売上高に対する構成比

出所:同社資料より Omega Investment 作成

同社の営業活動フローは、次頁の図を参照。様々なネットワークより、複雑な権利関係解消の案件が入ってくるが、それぞれの区分によって、次頁図の通り対応する。なお、同社では、底地、居抜き、所有権の「区分」については、仕入時の区分により記載している。仕入れ後に権利調整により底地から所有権に変わった場合でも、仕入れ時の区分である底地にカウントしている。また、底地、居抜き、所有権が混在する物件については、底地を含む場合は底地に、居抜きと所有権のみが混在する物件は居抜きに含めて記載している。

複雑な権利関係を有する不動産物件は、他の不動産販売会社が手を着けたがらない場合が多いが、同社では長年培ってきた知見とノウハウで、短期間で査定、オーナーから買い取ることが可能である。しかしながら、売上高等の数値で見ると、不動産案件は比較的単価が大きいため、大型物件の計上のタイミング等により、区分ごとの収益が大きくぶれる傾向にある。

不動産販売事業営業フロー

底地

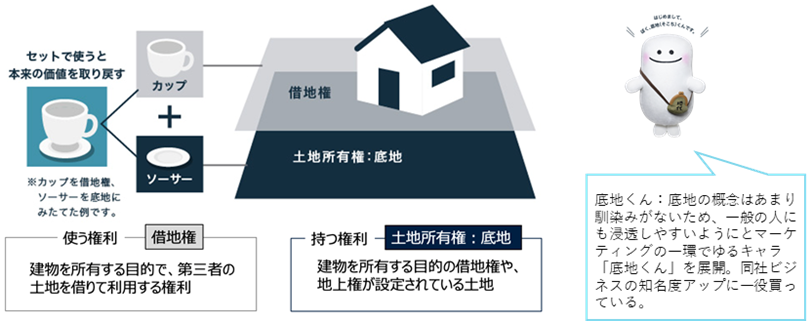

底地とは、土地を使う権利と所有する権利が分かれている状態の土地のこと。同社では、以下の図で、カップ&ソーサーの比喩で説明している。実際にカップとソーサーは1セットで価値があるもので、別々ではその価値は半減以下となってしまうだろう。この土地の部分を「底地」、その地主を「底地権者」といい、土地を借りて自分の建物を建てて住んでいる人を「借地権者」、その権利を「借地権*」という。

*借地権: ここでいう借地権とは、旧借地法上の「一般の借地権」のことであり、1992年に改正された新たな借地借家法上をベースに契約する借地権は「定期借地権」と呼ばれる。

底地とは

土地の所有者とその上に建つ建物の所有者が同一の場合は何の問題も無いが、一つの土地に底地権者と借地権者がいる状態では、それぞれに不都合が生じる。「借地権」は、歴史的背景もあり借地権者を保護する非常に強い権利である。底地権者は契約の解除が困難で、過去からの慣習で地代も安く据え置かれていることが多く、収益物件としての価値も限られ、売却は容易でなかった。一方、借地権者は、上物の建築物を立て替える際に底地権者の承諾が必要になるなど、借地権を含んだ不動産の売買は価値が低くなりがちといえる。

このように、底地権、借地権に関しては、1)この権利関係が古くから続いており、かつ借地権者の権利が厚く保護されてきていたため、底地権者(土地所有者)、借地権者ともなかなか不都合の解消に動きづらかった、2)当初の借地契約が古くに遡り、場合によっては明確な記録も無いなど、契約条件が曖昧、3)底地権者は、複雑な権利関係の解決に関しての実務的なノウハウを有していないことが多い、という問題がある一方で、4)相続の際に、底地ー借地権の解消を図りたいという相続人のニーズがあること、等を背景に、ビジネス機会は着実に存在していた。

これは、特に日本の都市部において、戦前から戦後に掛けて土地の供給が不足していた時代に土地の供給を確保し、増大する都市住民への住宅供給を増やしたことの名残りとも言える。しかしながら、近年、世代交代が進むに連れ、相続等の際にこの問題が一層顕在化してきている。

一方で、同社以外の不動産販売・開発会社にとっては、底地のような案件は手間がかかる割には一件あたりの金額が大規模開発に比べて少額となるため、積極的に参入したいというインセンティブが働きづらい。同社以外にも、地域的あるいは他の不動産開発等の一部として底地を扱っている企業は存在するが、このような権利調整ビジネスを主業務とし、かつ全国的に展開しているのは、同社が唯一となっている。

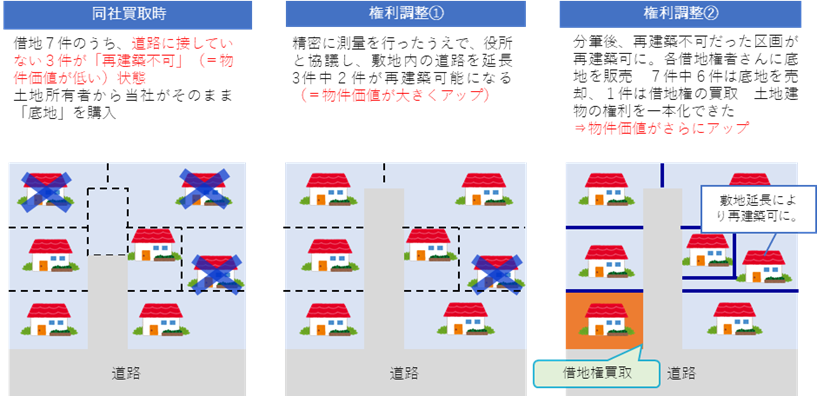

底地の権利調整事例

同社の底地の権利調整事例は下図を参照。横浜市の300坪の案件で、借地権者は7名。同社が土地所有者から底地を購入することで、底地権者である土地所有者は、借地権者が多く調整が困難な底地の流動化(売却)に成功した。同案件は、借地7件のうち3件が道路に接しておらず再建築不可の物件であり、その分、物件価値が低い状態であった。

同社では、精密に測量を行ったうえで、役所と協議し敷地内の道路を延長することにより3件中2件が 再構築可能に。また、分筆により、残りの1区画も再建築が可能となった。その結果、7件中6件で底地権を借地権者に売却。ソーサーとカップがセットになることにより物件の価値が上がるとともに、底地購入者は土地及び建物の所有者として安定した資産形成が可能となる。残りの1件に関しては、同社が借地権者から借地権を買取り、土地・建物の権利を一本化することにより、第三者への売却が可能となった。

底地権利調整事例

底地の潜在市場規模

底地の市場規模について、具体的、客観的なデータはないが、総務省統計局の平成30年住宅・土地統計調査(2018年10月1日時点のデータ)によれば、全国の一般の借地権の数は87.4万件となっている。この借地権と同数の底地が存在すると考えられるため、同数規模の潜在市場が見込まれる。同社の2020年12期の底地の販売件数は 345件で、2011〜2020年の10年間合計でも 3,427件となっており、十分な市場規模と考えられる。但し、底地自体は旧借地法下での概念であり、新借地借家法では定期借地権となるため、今後増えることは無い。実際には、前回平成25年の住宅・土地統計調査時点においては借地権は103.4万件となっており、この5年間に 16万件、年平均 3.2万件、減少していることには注意を要しよう。

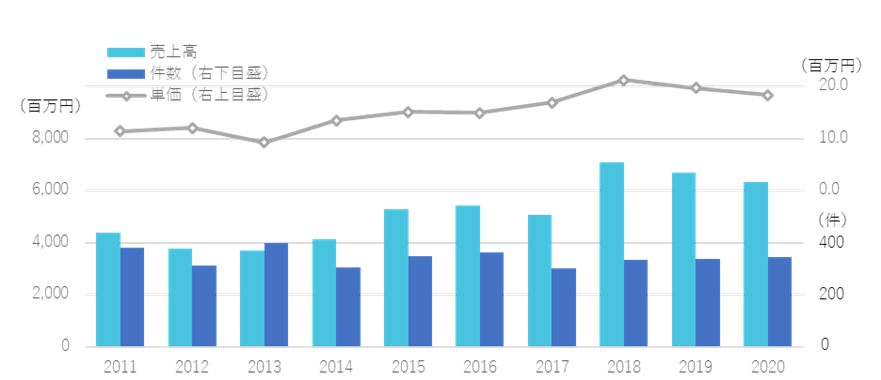

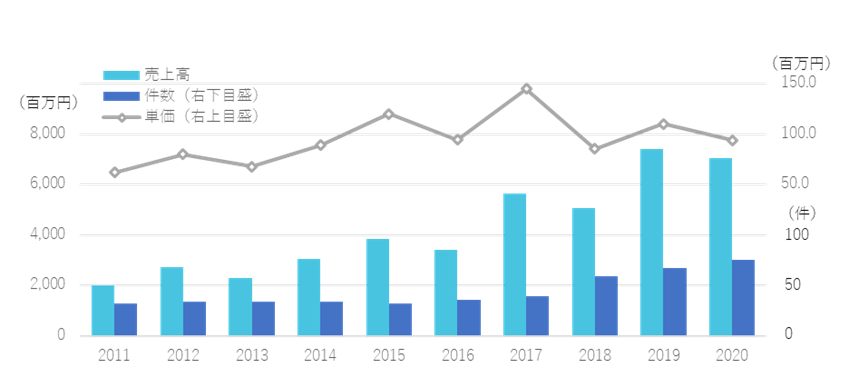

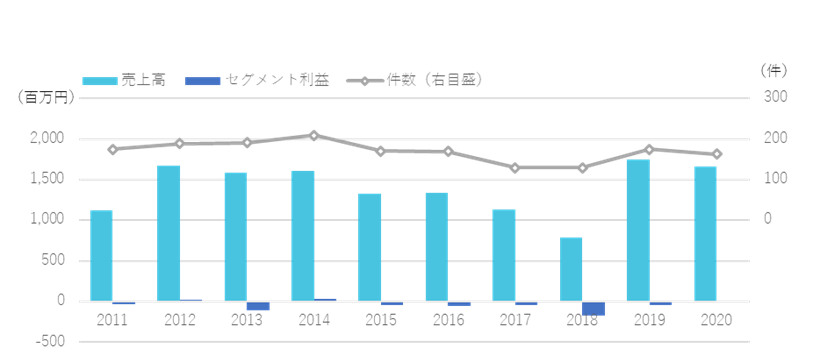

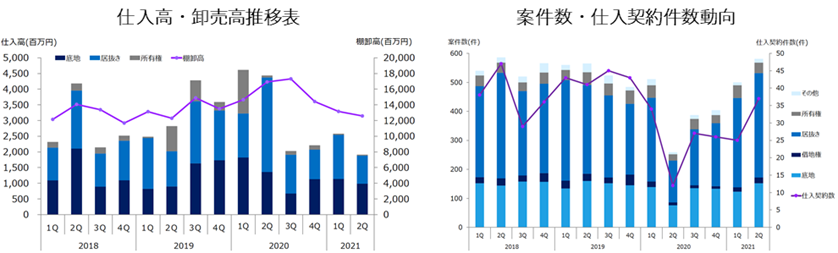

底地の業績動向

2020/12月期の底地の売上高は、6,326百万円(前年同期比 5.5%減)、販売件数は 345件(1.8%増)となった。過去10年間の推移は下のグラフを参照。売上高及び単価とも増加傾向にある。ただ、前に記したように、同社の区分において居抜き等との混在物件もあり、またその年々の営業実績、あるいは大型案件の在る無し等にもより、収益は上下することがある。

底地の売上高、件数、単価推移

居抜き

同社の居抜きとは、老朽化して十分収益をあげることができないアパートやビルなどの借家権付き土地建物のこと (居抜きは、一般的には、設備・什器を残したまま売買あるいは賃貸される不動産物件の際に使われるがそれとは異なる)。土地建物所有者より居抜き物件を買取り、借家権者(現在、その建物に居住している賃借人)に退去依頼をして、必要に応じて新しい移転先の紹介や移転費用の負担を行うことにより、賃貸借契約を解消して同社の完全所有権とする。借家権者の退去後は、空き物件となった土地建物を必要に応じて更地にし、不動産仲介業者を通じて不動産会社や事業会社、個人等に販売する。下図にあるように、主に築年数30年以上の木造アパートがその取扱い対象である。

居抜き物件のイメージ

底地の場合と同様に権利調整ニーズの高い不動産で、不動産所有者にとっては収益性の高く無い物件であるが、居住者がいる場合にその立退交渉は容易ではなく、全室が空くまで収益率の低いまま維持せざるを得ない。同社が買い取ることにより、不動産所有者は短期間での現金化が可能になり、面倒な立退交渉も避けることができる。また、居住者は、同社がサポートを行うことにより、より良い環境への移転が可能となる。

居抜きの市場規模に関しても正確な統計があるわけではないが、前述の総務省統計局の平成30年住宅・土地統計調査によれば、全国の木造共同住宅は 約 235万戸。うち、1990年以前の建物が 648,600戸となっている。このうち、同社の対象となるのは大都市圏が中心で、かつ物件数は減少していくことが予想されるが、同社の2020/12月期の居抜き案件数は75件で、2011〜20年までの合計でも442件であり、潜在的な市場は十分大きいと言えるだろう。

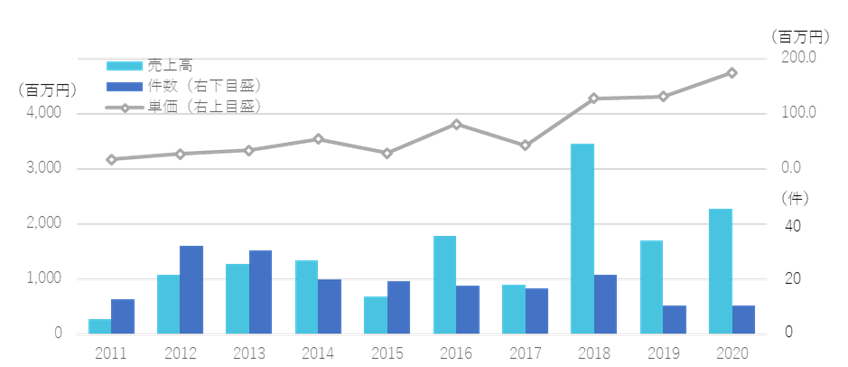

居抜きの売上高、件数、単価推移

底地の業績動向

2020/12月期の居抜きの売上高は、7,050百万円(4.7%減)、販売件数は 75件(11.9%増)となった。単価ベースでは、居抜きは底地よりも大きくなる(同期の 底地の単価 18.3百万円 vs. 居抜き単価 94.0百万円)。過去10年間の推移は前頁のグラフを参照。2011/12期〜2020/12期の売上高CAGRは 15.1%と高成長を記録した。

所有権

同社における「所有権」とは、土地建物に関わる完全所有権を有する物件のことで、同社が所有者から所有物件を買取り、不動産仲介業者を通じて、不動産会社や事業会社、個人に販売している。底地、居抜きと異なり、複雑な権利関係の調整を必要としない分、利益率は低く、また他の不動産販売会社との競合も生じる。

2020/12月期の所有権の売上高は、2,271百万円(33.3%増)、販売件数は 13件(±0.0%)となった。所有権は権利調整の必要がなく物件の規模が大型化しており、同期の単価は 174.7百万円に上昇した。過去10年間の推移は下のグラフを参照。2011/12期〜2020/12期の売上高CAGRは 26.1%と不動産販売のサブセグメント中、一番高い伸び率となっている。

所有権の売上高、件数、単価推移

その他

同社は、オフィスビル・マンション・アパート等の賃貸不動産を所有しており、その賃料収入がその他に含まれる。また、土地所有者の底地管理・運営サポートを目的として、地代集金・滞納督促連絡・土地賃貸借契約期間の更新手続きなど、土地賃貸管理業務を一括して請け負う「オーナーズパートナー」というサービスを展開しており、同サービスに関連する売上げ等、不動産に関するサービス・コンサルティング収入なども、その他に計上されている。

不動産販売事業の業績推移

| 2011/12 | 2012/12 | 2013/12 | 2014/12 | 2015/12 | 2016/12 | 2017/12 | 2018/12 | 2019/12 | 2020/12 | |

| 売上高 | 6,886 | 7,770 | 7,599 | 8,839 | 10,240 | 10,959 | 11,968 | 16,049 | 16,266 | 16,111 |

| 底地 | 4,378 | 3,765 | 3,690 | 4,134 | 5,300 | 5,413 | 5,066 | 7,087 | 6,697 | 6,326 |

| 居抜き | 1,990 | 2,725 | 2,310 | 3,034 | 3,851 | 3,404 | 5,649 | 5,061 | 7,399 | 7,050 |

| 所有権 | 281 | 1,084 | 1,278 | 1,347 | 690 | 1,791 | 899 | 3,454 | 1,703 | 2,271 |

| その他 | 750 | 517 | 920 | 1,205 | 1,300 | 1,446 | 1,762 | 1,766 | 1,861 | 847 |

| セグメント利益 | 1,207 | 952 | 1,580 | 1,779 | 2,018 | 2,251 | 2,742 | 2,881 | 2,953 | 1,935 |

| 同利益率 | 17.5% | 12.3% | 20.8% | 20.1% | 19.7% | 20.5% | 22.9% | 18.0% | 18.2% | 12.0% |

建築事業

建築事業は、連結子会社の株式会社 One‘s Life ホームが、フルオーダー一戸建て注文住宅及びリフォームの企画設計・施工及び管理業務を行なっている。デザイン性に優れていることで差別化を図り、顧客の住宅プランに応じて提携している建築家を選定、デザインコンペを実施した後、詳細プランを決定する方式をとっている。施工は、工事からアフターメインテナンスまでOne’s Life ホームが一貫して請け負っている。

同事業の事業系統図は以下の通り。

One’s Life ホームの事業概要と特徴

2020/12月期の建築事業の売上高は 1,662百万円(5.2%減)、販売件数は 163(6.9%減)となった。赤字幅は縮小したが(4百万円のセグメント損失、前期は44百万円の損失)、懸案である事業の黒字化は未達となった。

所有権の売上高、件数、単価推移

決算動向

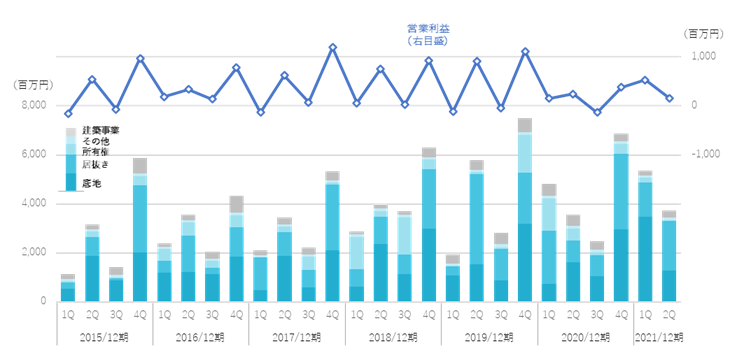

四半期別売上高及び営業利益の推移

1)2021/12期2Q連結決算(累計)実績〜9.0%増収、営業74.3%増益

同社の2021/12期2Q決算実績は、売上高 9,109百万円(前年同期比 9.0%増)、営業利益 689百万円(74.3%増)、経常利益 631百万円(116.4%増)、親会社株主に帰属する四半期純利益 402百万円(120.8%増)と、売上高、利益ともに計画及び前年同期を上回る好決算となった。

不動産取引においては対面での活動が重要だが、20/12期は2Q以降、感染症の拡大に伴い営業活動が大きく影響を受けた。同社では取引先、従業員への感染症対策を徹底して実施。前期4Q以降は、営業活動もほぼ通常に戻り、業績も回復基調にある。

売上においては、前期計上予定の底地と居抜きの混在物件を今期に計上したこと、及び販売が順調に進捗したことにより、計画を大幅に上回った。利益面では、増収効果に加え、想定より利益率が上回って販売できたことにより、各利益段階で前年同期比で大きく伸長した。

|

決算期 |

売上高 (百万円) |

前期比 (%) |

営業利益 (百万円) |

前期比 (%) |

経常利益 (百万円) |

前期比 (%) |

当期利益 (百万円) |

前期比 (%) |

EPS (円) |

DPS (円) |

|

2017/12 |

13,098 |

6.5 |

1,762 |

21.9 |

1,668 |

25.6 |

1,111 |

30.2 |

134.45 |

18.00 |

|

2018/12 |

16,833 |

28.5 |

1,765 |

0.2 |

1,642 |

-1.5 |

1,006 |

-9.4 |

119.62 |

21.00 |

|

2019/12 |

18,020 |

7.1 |

1,860 |

5.4 |

1,758 |

7.0 |

1,158 |

15.1 |

137.08 |

23.00 |

|

2020/12 |

17,774 |

-1.4 |

847 |

-54.5 |

709 |

-59.7 |

357 |

-69.1 |

42.34 |

25.00 |

|

2021/12(会予) |

18,385 |

3.4 |

919 |

8.5 |

762 |

7.5 |

505 |

41.3 |

59.88 |

25.00 |

|

2020/12 2Q |

8,354 |

8.5 |

395 |

-50.0 |

291 |

-61.1 |

182 |

-61.5 |

21.58 |

– |

|

2021/12 2Q |

9,109 |

9.0 |

689 |

74.3 |

631 |

116.4 |

402 |

120.8 |

48.37 |

– |

半期セグメント別売上高及び営業利益の推移

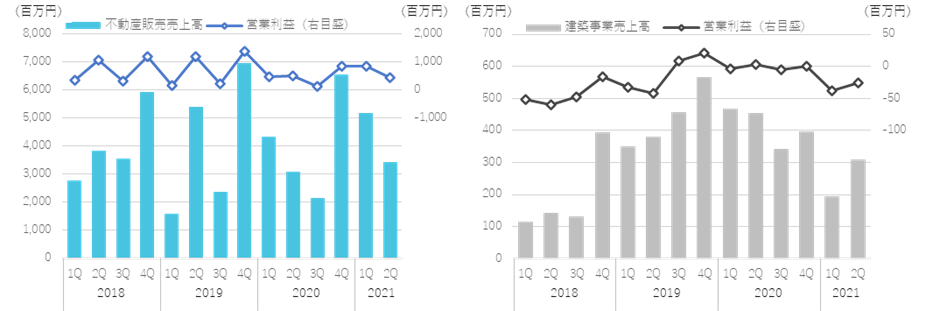

2)セグメント別動向

a)不動産販売事業〜売上高 8,605百万円(15.8%増)、セグメント利益 1,279百万円(34.2%増)

ー底地:4,731百万円(102.8%増)。前年4Qに販売予定であった居抜きとの混在物件を今期に計上。また、2Qの販売も順調に進捗した結果、対前年同期比ほぼ倍増の実績となり、2Qの売上計画を 34.5%上回った。

ー居抜き:3,444百万円(11.9%増)。前年同期比では上回ったものの、計画比では 7.0%ショートした。利益率では計画を上回った結果、利益額は増加した。

ー所有権:237百万円(86.6%減)。前年同期の水準が通常より高かったため前年同期比で大きく減少。期首の在庫状況から大幅な減収を計画していたが、その計画も若干下回った。

不動産販売事業の仕入実績は 4,491百万円。前年同期に仕入れが大幅に増加した反動で 50.4%減少。底地、居抜き、所有権、全てにおいて減少したが、足元の案件数及び仕入契約件数は伸びており状況は改善中。区画数では、底地は 213区画、10.9%増。居抜きは42区画、55.6%伸長した。所有権は3区画で、62.5%の減少となった。

b)建築事業〜売上高 503百万円(45.4%減)、セグメント損失 63百万円(前年同期は 0百万円のセグメント損失)

期首の受注残高が少なかったことにより売上高は前年同期比で大幅に減少。感染症の影響で商談及び着工の遅延が発生し、計画を下回った。

貸借対照表においては、販売活動が順調に進捗したことにより、販売用不動産が減少。6月末の残高は 12,586百万円と2020年12月末から1,838百万円減少した。併せて、有利子負債も1,754百万円減少した結果、21年6月末の自己資本比率は 54.8%と4.7ptの改善をみた。

その他、トピックスとして、

- 地域再開発事業:同社の不動産の権利調整ノウハウを活かし、地方自治体や観光・宿泊業界と組んで、地方再生に協力する

- 新規事業育成のための社員育成プログラムを導入。ビジネスプランについて事業性の検証を実施中

- 資金調達の多様化の一環として、クラウドファンディングでの調達を引続きトライ中

一方、同社は建築部門の収益力強化を目的として、子会社 One’s Life ホームの吸収合併を7月1日に予定していた。しかしながら、One’s Life ホームの合併に向けた調査中に、不適切な取引の可能性があることが判明。社内調査委員会を立上げて調査を行なってきた。その結果、同事案に関しては元従業員単独に依るもので、組織的な関与は見当たらないとされたが、One’s Life ホームの合併実施の是非及びその時期は再度検討することとした。

3)2021/12期通期予想〜期初予想を据え置き

2021/12期2Q時点での、通期計画に対する進捗度は、売上高で50%、営業利益 75%、経常利益 83%、純利益80%となっている。また、セグメント売上高では、底地 59%(通期計画は 80億円)、居抜き 47%(同 73億円)、所有権 30%(同 8億円)、建築事業 30%(同 17億円)。この進捗度を鑑みると、通期では十分上振れが予想されるが、同社では、足元、営業は順調に進んでいるものの、感染症再拡大の懸念もあることから、期初予想を据え置くとしている。

株価動向

株価推移

同社株価は、2021年2月12日の2020/12期決算発表後、感染症の影響からの回復期待に加えて、同社初の自社株買いの発表もあり上昇してきた。その後、一時的な調整はあるものの、800〜900円のレンジで取引されている。今後は、前述の中期経営計画が公表され、同社の事業の方向性が示されれば、同社株価の再評価の契機となるかもしれない。

株価推移(直近5年間)

バリュエーション分析

同社株は2018年半ば以降、PBR=1 を割って取引されており、直近ではここ5年間の平均である 0.89を割り込んでいる。

PBRヒストリカルトレンド(5年間)

類似企業収益指標等比較

|

コード |

会社名 |

売上高 |

株価 |

時価総額 |

PER |

PBR |

EV/ |

ROIC |

ROE |

純利益率 |

財務 |

総資産 |

|

3277 |

サンセイランディック |

18,020 |

828 |

7,017 |

13.65 |

0.66 |

5.6 |

7.87 |

12.33 |

6.4 |

1.95 |

1.00 |

|

8934 |

サンフロンティア不動産 |

73,218 |

1,220 |

59,394 |

8.39 |

0.79 |

3.9 |

10.44 |

17.72 |

14.6 |

2.02 |

0.61 |

|

8923 |

トーセイ |

63,940 |

1,200 |

58,507 |

7.90 |

0.75 |

14.2 |

2.77 |

6.14 |

5.6 |

2.74 |

0.40 |

|

3299 |

ムゲンエステート |

39,677 |

781 |

6,976 |

9.72 |

0.49 |

11.7 |

3.63 |

7.51 |

4.3 |

3.00 |

0.59 |

|

2975 |

スター・マイカ・ホールディングス |

39,568 |

1,524 |

29,043 |

12.75 |

1.22 |

21.6 |

3.40 |

9.03 |

4.4 |

3.89 |

0.52 |

|

8940 |

インテリックス |

37,863 |

498 |

12,132 |

18.34 |

0.54 |

17.6 |

2.47 |

4.90 |

1.4 |

3.63 |

1.00 |

|

8914 |

エリアリンク |

29,333 |

1,482 |

19,178 |

10.70 |

0.87 |

5.3 |

12.97 |

-9.97 |

-6.0 |

2.62 |

0.73 |

|

3236 |

プロパスト |

23,674 |

1,541 |

9,830 |

9.83 |

0.80 |

11.5 |

6.26 |

22.23 |

3.8 |

4.92 |

1.07 |

|

3294 |

イーグランド |

20,464 |

147 |

5,167 |

7.29 |

1.03 |

6.8 |

6.11 |

12.27 |

4.3 |

2.50 |

1.13 |

|

3264 |

アスコット |

15,558 |

188 |

24,424 |

– |

1.06 |

17.5 |

4.36 |

6.46 |

5.0 |

2.61 |

0.52 |

|

3297 |

東武住販 |

6,850 |

1,031 |

2,796 |

7.93 |

0.79 |

7.8 |

6.41 |

9.06 |

4.0 |

1.74 |

1.38 |

|

平 均 |

33,470 |

- |

21,315 |

10.65 |

0.82 |

11.2 |

6.06 |

8.88 |

4.3 |

2.87 |

0.81 |

注)単位:百万円、円、%、倍、回

直近年度は感染症の影響を受けているため、その前年度の決算数値をベースに計算

出所:各社決算資料等より Omega Investment 作成

また、不動産業界における類似企業(上場企業で底地を主事業として専門に扱っているのは同社以外ないので、中古不動産の再生販売あるいはリフォーム業者を主にピックアップした)とバリュエーション等を比較したのが上表。多くの企業がPBR=1以下で取引されているが、同社はROIC、ROE、純利益率等において平均以上の数値を示していることを考慮すれば、現在のPBR=0.66倍は十分見直されても良い水準といえるだろう。

(同社のバリュエーションの考察には、弊社の「Investment View」の分析も参照)

大株主の状況

| 氏名又は名称 | 所有株式数 | 発行済株式の総数に対する所有株式数の割合(%) |

| 松﨑 隆司 | 1,308,430 | 15.5 |

| 株式会社日本カストディ 銀行(信託口) | 551,200 | 6.5 |

| 松浦 正二 | 469,200 | 5.6 |

| 日本マスタートラスト信託 銀行株式会社(信託口) | 367,500 | 4.4 |

| 小澤 順子 | 353,000 | 4.2 |

| サンセイ従業員持株会 | 187,608 | 2.2 |

| 菊池 由佳 | 159,750 | 1.9 |

| 小澤 勇介 | 159,750 | 1.9 |

| 小澤 謙伍 | 159,750 | 1.9 |

| 木村 文彦 | 95,000 | 1.1 |

| 計 | 3,811,188 | 45.2 |

| 発行済株式数 | 8,468,300 |

出所:同社有価証券報告書(2020年12月期)

上位株主には、松﨑社長、松浦専務の他、創業者一族が名を連ねる。また、社内取締役も一定程度の株式を保有しており、経営陣は株主と利益を共有していると言えよう。上位10位株主で45%の保有割合となっており、株主構成は安定的である。

株主還元の方針

同社は株主還元を重要な経営課題の一つと考えており、ここ数年間ほぼ毎年増配を続けてきた。配当性向は10%台以上を継続。また、2021年2月には、株価水準を鑑み初めて自己株式の取得を実施。市場買付の方法により20万株、発行済み株式数の2.37%、総額約1.67億円分を市場から吸収した。

また、配当以外にも同社では株主優待として、QUOカード及びパンの缶詰の配布を実施している。パンの缶詰は、製造会社の飢餓救済プロジェクトに賛同して提供するという同社のCSRの考えも反映しており、防災保存食として株主からも好評である(2021年からは、カタログギフトの選択も可能となった)。

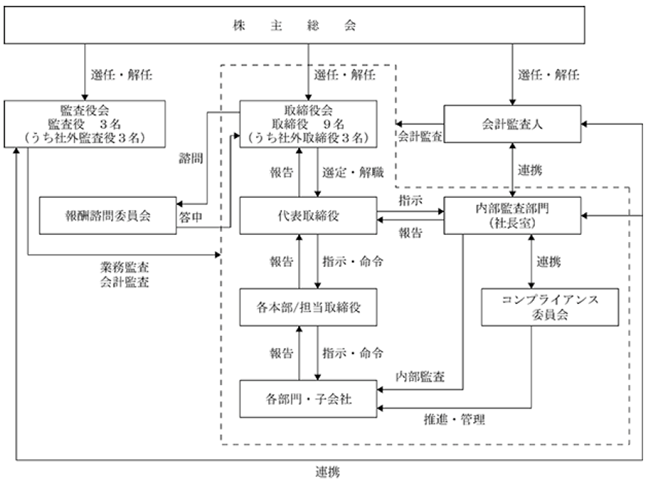

コーポレートガバナンス及びトップマネージメント

同社は監査役会設置会社で、常勤監査役を1名置いている。取締役は9名で、うち社外取締役は3名、1/3の比率となっている。上位株主には、松﨑社長、松浦専務の他、創業者一族が名を連ねる。監査役は常勤監査役1名を含む3名体制。従来、同社の取締役、監査役は全て男性であったが、2021年3月に村松直子氏が社外取締役に選任された。東京証券取引所は2021年6月に「コーポレートガバナンス・コード」の改訂版を公表し、上場企業に対して、取締役会の機能発揮(独立社外取締役の比率の向上)、企業の中核人材の多様性の確保(管理職における多様性、女性、外国人、中途採用者の登用)等を求めている。同社の事業は現在国内が主であるが、今後はトップマネージメントを含めて、更なるダイバーシティの向上も今後の検討課題となろう。

同社のコーポレートガバナンス体制

同社のトップマネージメントは次頁を参照。代表取締役社長の松﨑 隆司氏は1993年入社で、2003年7月より20年近くに渡り、代表取締役として同社を率いてきた。同氏のリーダーシップの下、底地事業の全国展開を積極的に進め、今日の同社の事業基盤を拡大。また株式公開も実現した。同氏以外にも、経営陣には不動産業界で経験豊富な人材が揃っており、営業面で人的ネットワークが極めて重要な不動産事業における同社の地位を盤石なものとしているといえよう。

CSRへの対応等

同社はCSRの取り組みとして、コーポレートガバナンスの指針の策定、株主・投資家への取り組み、従業員への取り組み、社会・環境への取り組み等を明らかにしている。社会・環境への取り組みでは、社会福祉支援活動等に加えて、地球温暖化対策報告書の提出を行なっている。一方で、上記の「コーポレートガバナンス・コード」においては、今後サステナビリティを巡る課題(TCFD等)への対応を求められている。同社は製造業等と異なり、CO2の排出においては大きな問題を抱えているとは思われないが、今後はSDGsの課題への対応なども課題となろう。

同社のトップマネージメント(取締役・監査役)

松﨑 隆司

1993年5月 同社入社

2003年7月 代表取締役社長就任和

松浦 正二

1999年4月 同社入社2004年7月 取締役総務部長

2010年3月 専務取締役管理本部長兼経理財務部長

2017年1月 専務取締役

管理管掌:

永田 武司

1994年10月 日本綜合地所(現 大和地所レジデンス)入社

2012年5月 同社入社

2013年3月 取締役管理本部長

2017年3月 常務取締役管理本部長

2021年1月 常務取締役管理管掌

兼第二営業本部長:

太木 眞

1977年4月 セゾングループ入社

2016年1月 同社入社

2017年3月 取締役第二営業本部長

2019年3月常務取締役第二営業本部長2

021年1月常務取締役営管掌兼第二営業本部長

第一営業本部長:

今福 規之

2003年4月 同社入社

2017年3月 取締役第一営業本部長

第三営業本部長:

森岡 俊陽

2008年5月 同社入社

2017年3月 取締役第三営業本部長兼名古屋支店長

2021年1月 取締役第三営業本部長

高橋 廣司

1973年12月 扶桑監査法人入所

2010年9月 新日本監査法人(現 EY新日本有限責任監査法人)監査業務本部事業推進室室長

2012年3月 同社社外取締役就任

清田 幸弘

1997年9月 清田会計事務所開業(元 ランドマーク税理士法人)代表社員

2016年6月 ランドマーク不動産鑑定設立代表取締役

2020年3月 同社社外取締役就任

村崎 直子

1995年4月 警察庁入庁

2008年4月 ベイン・アンド・カンパニー・ジャパン・インコーポレイテッド

2016年1月 クロール・インターナショナル・インクマネージング・ディレクター兼日本支社代表

2021年3月 同社社外取締役就任

山口 幸吉

1998年8月 日本綜合地所(現 大和地所レジデンス)入社

2016年3月 同社社外監査役就任、One’s Life ホーム監査役

平澤 勝

1986年1月 大島会計事務所入所

1996年1月 平澤勝税理士事務所開所所長

2016年3月 同社社外監査役就任

榎園 利浩

2002年10月 新東京法律事務所入所

2012年1月 東京晴和法律事務所パートナー

2015年3月 同社社外監査役就任

財務データ

|

2011/12 |

2012/12 |

2013/12 |

2014/12 |

2015/12 |

2016/12 |

2017/12 |

2018/12 |

2019/12 |

2020/12 |

|

|

[損益計算書] |

||||||||||

|

売上高 |

8,042 |

9,475 |

9,187 |

10,443 |

11,567 |

12,300 |

13,098 |

16,833 |

18,020 |

17,774 |

|

売上原価 |

5,557 |

7,061 |

6,254 |

7,055 |

7,798 |

8,344 |

8,566 |

12,028 |

12,902 |

13,788 |

|

売上総利益 |

2,485 |

2,415 |

2,934 |

3,389 |

3,769 |

3,957 |

4,532 |

4,805 |

5,119 |

3,986 |

|

販売費及び一般管理費 |

1,735 |

1,898 |

2,014 |

2,184 |

2,470 |

2,510 |

2,770 |

3,039 |

3,258 |

3,139 |

|

営業利益 |

750 |

517 |

920 |

1,205 |

1,300 |

1,446 |

1,762 |

1,766 |

1,861 |

847 |

|

営業外収益 |

135 |

5 |

12 |

14 |

15 |

15 |

12 |

28 |

42 |

88 |

|

営業外費用 |

138 |

85 |

122 |

174 |

118 |

133 |

106 |

150 |

144 |

226 |

|

経常利益 |

747 |

437 |

810 |

1,044 |

1,196 |

1,329 |

1,669 |

1,643 |

1,759 |

709 |

|

特別利益 |

54 |

23 |

97 |

32 |

||||||

|

特別損失 |

4 |

17 |

94 |

104 |

29 |

|||||

|

税引前当期純損失 |

797 |

443 |

810 |

1,044 |

1,196 |

1,329 |

1,672 |

1,539 |

1,759 |

712 |

|

法人税等合計 |

353 |

209 |

354 |

418 |

472 |

475 |

561 |

533 |

600 |

355 |

|

親会社株主に帰属する当期純利益 |

444 |

233 |

456 |

626 |

724 |

854 |

1,111 |

1,007 |

1,159 |

358 |

|

[貸借対照表] |

||||||||||

|

流動資産 |

5,251 |

6,257 |

8,023 |

7,836 |

10,366 |

9,749 |

15,874 |

15,745 |

18,094 |

19,040 |

|

販売用不動産 |

3,698 |

4,834 |

6,346 |

5,166 |

7,699 |

6,877 |

11,863 |

11,678 |

13,493 |

14,424 |

|

固定資産 |

834 |

836 |

895 |

957 |

1,031 |

1,083 |

1,042 |

1,032 |

1,199 |

1,030 |

|

有形固定資産 |

136 |

135 |

569 |

603 |

572 |

591 |

467 |

458 |

456 |

306 |

|

投資その他の資産 |

612 |

622 |

226 |

258 |

383 |

405 |

494 |

505 |

669 |

655 |

|

資産合計 |

6,085 |

7,093 |

8,919 |

8,793 |

11,398 |

10,833 |

16,916 |

16,777 |

19,294 |

20,071 |

|

流動負債 |

2,663 |

3,098 |

4,587 |

3,165 |

4,910 |

3,751 |

8,430 |

6,160 |

9,047 |

5,772 |

|

短期借入金 |

1,733 |

2,095 |

3,362 |

2,094 |

3,778 |

2,624 |

7,076 |

4,728 |

7,203 |

4,462 |

|

固定負債 |

181 |

562 |

465 |

367 |

453 |

226 |

479 |

1,710 |

351 |

4,232 |

|

長期借入金 |

147 |

526 |

419 |

320 |

180 |

88 |

364 |

1,320 |

3,879 |

|

|

負債合計 |

2,845 |

3,660 |

5,051 |

3,531 |

5,363 |

3,977 |

8,909 |

7,869 |

9,399 |

10,004 |

|

純資産合計 |

3,241 |

3,433 |

3,868 |

5,262 |

6,034 |

6,856 |

8,006 |

8,908 |

9,894 |

10,066 |

|

株主資本合計 |

3,241 |

3,433 |

3,868 |

5,262 |

6,034 |

6,852 |

8,002 |

8,904 |

9,890 |

10,062 |

|

資本金 |

257 |

257 |

257 |

661 |

710 |

720 |

788 |

811 |

814 |

818 |

|

資本剰余金 |

218 |

218 |

218 |

622 |

671 |

681 |

749 |

772 |

775 |

779 |

|

利益剰余金 |

2,766 |

2,958 |

3,393 |

3,978 |

4,654 |

5,451 |

6,464 |

7,320 |

8,302 |

8,465 |

|

新株予約権 |

4 |

4 |

4 |

4 |

4 |

|||||

|

負債純資産合計 |

6,085 |

7,093 |

8,919 |

8,793 |

11,398 |

10,833 |

16,916 |

16,777 |

19,294 |

20,071 |

|

[キャッシュ・フロー計算書] |

||||||||||

|

営業活動によるキャッシュ・フロー |

970 |

-953 |

-664 |

1,761 |

-1,451 |

1,611 |

-3,666 |

1,617 |

-420 |

-917 |

|

税引前当期純損失 |

797 |

443 |

810 |

1,044 |

1,196 |

1,329 |

1,672 |

1,539 |

1,759 |

712 |

|

投資活動によるキャッシュ・フロー |

127 |

-15 |

-175 |

-111 |

-116 |

-184 |

107 |

-64 |

-71 |

-288 |

|

財務活動によるキャッシュ・フロー |

-877 |

692 |

1,136 |

-612 |

1,588 |

-1,278 |

4,667 |

-1,495 |

984 |

953 |

|

株式の発行 |

406 |

800 |

97 |

21 |

37 |

45 |

6 |

9 |

||

|

現金及び現金同等物の増減額 |

219 |

-276 |

296 |

1,039 |

22 |

150 |

1,108 |

58 |

493 |

-251 |

|

現金及び現金同等物の期首残高 |

850 |

1,069 |

793 |

1,089 |

2,128 |

2,150 |

2,299 |

3,407 |

3,465 |

3,959 |

|

現金及び現金同等物の期末残高 |

1,069 |

793 |

1,089 |

2,128 |

2,150 |

2,299 |

3,407 |

3,465 |

3,959 |

3,707 |

|

フリーキャッシュフロー |

1,097 |

-968 |

-839 |

1,650 |

-1,567 |

1,427 |

-3,559 |

1,553 |

-491 |

-1,205 |

出所:同社資料より Omega Investment 作成