ハピネット (Price Discovery)

| 証券コード |

| 東証PRM:7552 |

| 時価総額 |

| 45,046 百万円 |

| 業種 |

| 卸売業 |

Profile

創業50年の玩具卸の老舗。バンダイナムコHDが株式の24.4%を握る。玩具37%(営業利益率3%)、映像音楽24%(1)、ビデオゲーム31%(2)、カプセル玩具自動販売機やキッズカードゲーム機のオペレーションを行うアミューズメント9%(7)の4部門。

Stock Hunter’s View

TCGブーム満喫、過去最高業績へ。24年3月期も好材料目白押し。

米国発の波乱相場の中で比較的底堅い動きを見せたハピネット。収益基盤がしっかりした割安株であり、今後も折にふれ、見直し買いを呼び込むことが予想される。

IPを主戦略とし強力なバンダイ社との強固な関係を軸に、国内玩具卸で圧倒的存在感を確立している。足元では「一番くじ」などコンビニエンスストア向け商品や「ポケモンカードゲーム」などが好調。2023年3月期業績は当初の減収減益計画から一転、2度の上方修正を経て、売上高3000億円(前期比6.2%増)、営業利益60億円(同7.6%増)と前期に続く過去最高更新を見込む。

主力の玩具事業は2024年3月期も好調を維持するとみられ、インバウンド需要を追い風としたカプセル玩具ショップの収益拡大も収益押し上げ要因となりそう。目先では、3月24日に有力IPが数多く参戦する新規TCG「ユニオンアリーナ」、4月14日に「ポケモンカードゲーム」新弾が発売予定。さらに、ビデオゲーム事業では5月12日に大人気ゲーム「ゼルダの伝説」シリーズの最新作(Nintendo Switch用)発売を控えるなど好材料が目白押し。

Investor’s View

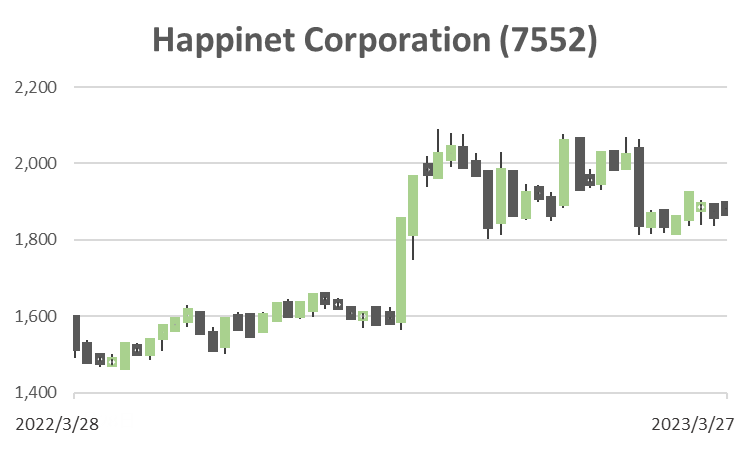

BUY – 目先も長期も面白い。

株価は目先の収益モメンタムがプラスに転じる局面で大きなリターンをあげる傾向がある。2017年、2020年、2022年の優れた株価パフォーマンスはそうした動きであったと考えられる。業績好調は10-12ヶ月先行して株価に織り込まれるようだ。従って、ストックハンターが指摘するように、2024年3月期も好調であるなら買い場であろう。5月12日に予定されている決算発表での新年度予想次第で株価は上にも下にも動く。

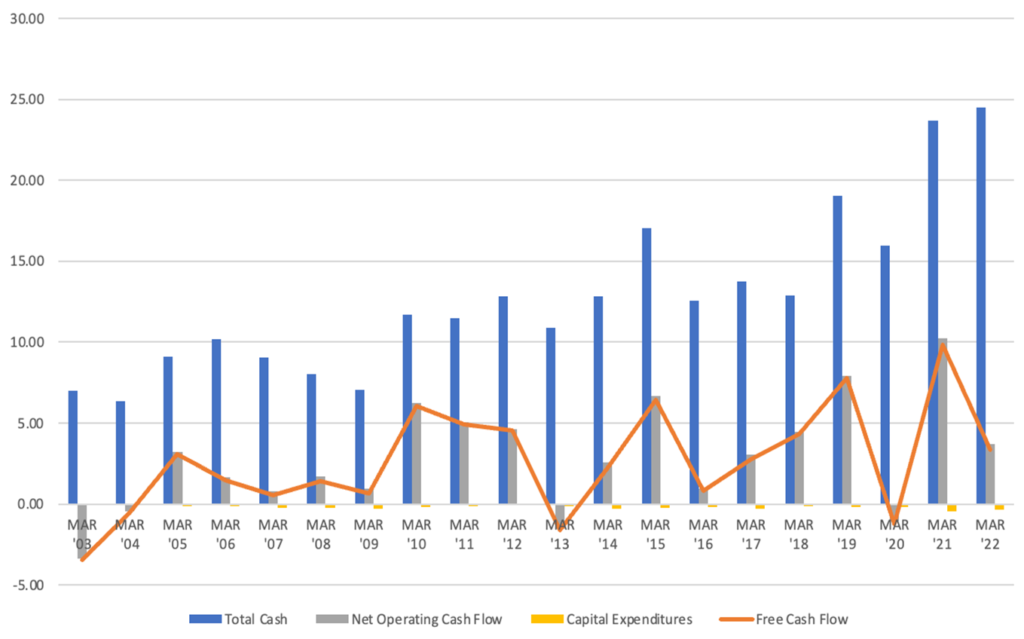

他方、目先の業績モメンタム以外に投資家が株式を大きく評価しているとはいえず、PBRの趨勢は1倍割れである。従って東証の指導が入るのではないかと思われる。良好なキャッシュフローと非活性な投資によりキャッシュは積み上がる一方であり、ROEの大きな足枷である。BSの最適調整が長年おざなりにされ、これまでの株価には大きくマイナスに効いてきた。しかし今後、この欠点は各方面からの強い圧力で改善にむかうのではないかと考えられる。幸い当社の株主資本利益率の改善の余地は大きい。従って、長期保有でも面白い銘柄である。

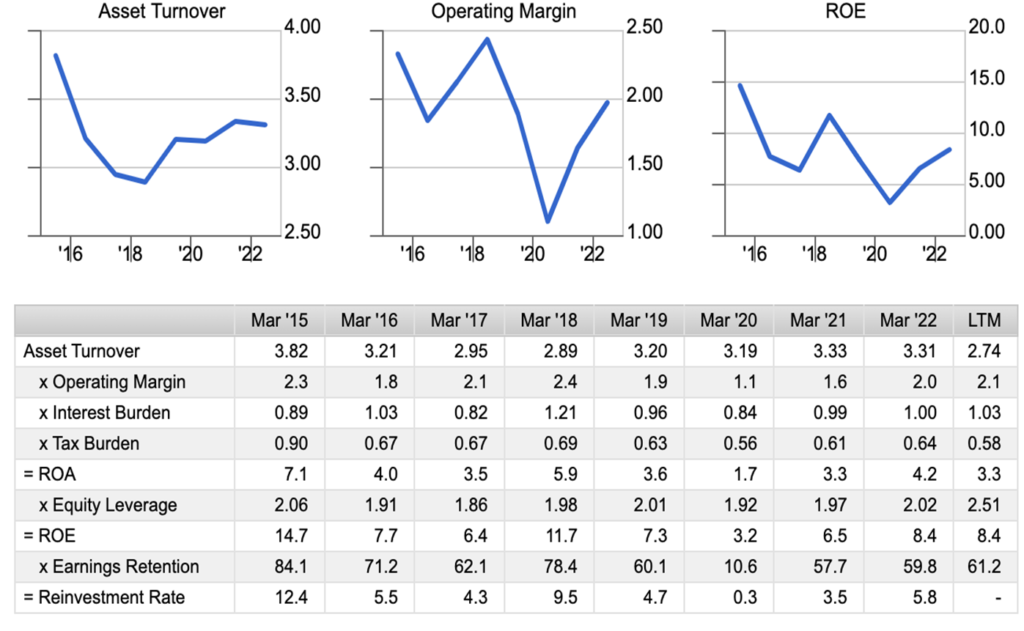

20年バリュエーション

着実にキャッシュフローを稼ぐ力は高く評価され、資産回転率も良好である。しかし、営業利益率は恒常的に低い。魅力あるROAを稼げるようになるには相当の事業構造改革が必要であろう。まだその兆しはない。

Dupont Model

株式価値にとって大きな問題点は、2022年3月期末でBSの27%に及ぶキャッシュ、50%の自己資本比率である。この点に改善がないため、ROEは過去平均8%前後という凡庸な水準に止まっている。ROEは今後も改善しないという投資家の見方により、PBRは1倍割れに放置されたままである。最近の経営陣の増配志向は歓迎されるが、BSとCFを考えればむしろ当然であり、また、ROEを改善させるわけでもない。キャッシュはさらに積み上がっていくだろう。経営陣はまず、BSの非効率に向き合って対策を講じるべきである。そうすることによる株式価値向上の余地は大きい。改善に手をつけない経営陣には既存株主も満足ではなかろう。一方で、今後、東証やアクティビストなど、当社に対する外部の圧力が高まることは必然と思われる。経営陣が積極的に舵を切ることがないというよりは、どこかの時点でそうすることになる、と考えるべきであろう。

20年キャッシュフロー