カイオム・バイオサイエンス (Company note – 3Q update)

| 株価(12/11) | 131 円 | 予想配当利回り(23/12予) | ー % |

| 52週高値/安値 | 261/117 円 | ROE(TTM) | -79.25 % |

| 1日出来高(3か月) | 4,677 千株 | 営業利益率(TTM) | -148.61 % |

| 時価総額 | 67 億円 | ベータ(5年間) | 0.94 |

| 企業価値 | 57 億円 | 発行済株式数 | 51.446 百万株 |

| PER(23/12予) | - 倍 | 上場市場 | 東証グロース |

| PBR(22/12実) | 5.58 倍 |

| 本ページのPDF版はこちら |

| PDF Version |

PCDC導出活動が進捗。

海外製薬企業との導出契約に向けて協議を進行中。

◇2023/12期3Q決算サマリー

カイオム・バイオサイエンス(以下、同社)の2023/12期3Q決算は、引続き創薬支援事業の売上が好調に推移、前年同期比約 2割の増収を達成。営業損失は縮小した。また。同社の主要事業である創薬事業においては、各パイプランが着実に進捗。3Q中において、PCDCの契約獲得に向けて導出候補となりうる複数の海外製薬企業との協議を進めている。早ければ 2024年度中の導出契約、それに伴う契約一時金の計上が期待されよう。

同社株価は、決算発表などのイベントによりボラタイルな動きを示しているが、11月22日には前日の特許査定のアナウンスメントに反応して出来高を伴い 9%上昇、終値で147円となった。現在、同社のパイプラインはCBA–1205及びCBA–1535の治験が順調に進んでいることに加え、上記PCDCの導出も視野に入ってきた。今後、遠くない将来での導出一時金計上の可能性が視野に入りつつあることを考えると、現在の株価は魅力的な水準にあるといえるだろう。

◇2023/12期3Q決算実績:創薬支援事業が順調に拡大、約2割の増収に

同社の2023/12期3Q決算は、売上高 524百万円(20.8%増)、営業損失 905百万円(前期は 1,039百万円の営業損失) 、四半期純損失 918百万円(前年同期は 1,027百万円の四半期純損失)となった 。今3Qは導出一時金やマイルストーン収入といった創薬事業に関連する売上は計上されず、創薬支援事業の売上のみだが、同事業は順調に伸長している。

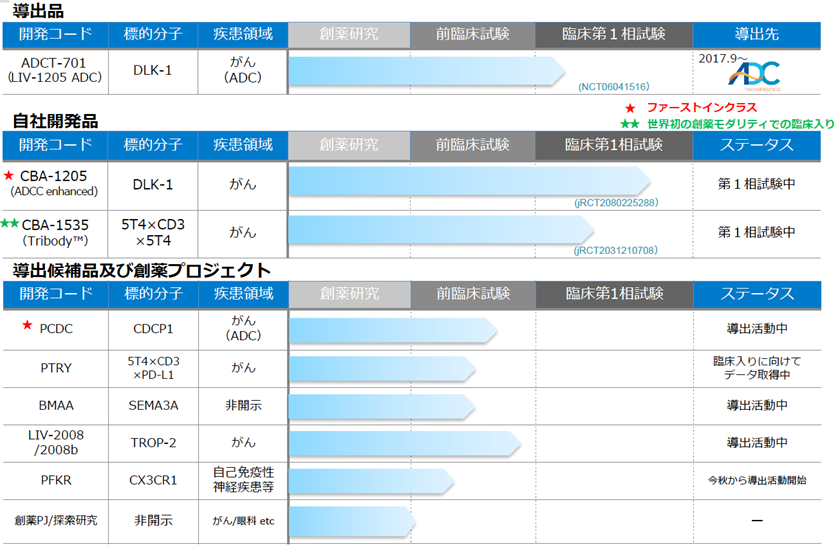

創薬事業の各パイプラインの進捗状況等は次頁の図を参照。それぞれのパイプラインは順調に進行しているが、2023/12期3Q中の売上は計上されていない。販管費中の研究開発費は 803百万円(前年同期比 113百万円の減少)、前年同期はCBA–1535のCMC関連費用を計上しており、今期は治験製剤の費用を計上していない分が減少した。その結果、同事業のセグメント損失は、研究開発費に相当する 803百万円となった。

創薬支援事業は、同社の独自の抗体作製手法であるADLib®システムを中心とした、抗体作製技術プラットフォームを活かした抗体作製業務や抗体の親和性向上業務、たんぱく質調製業務を受託し、国内の主要製薬企業における抗体医薬にかかる研究支援を展開。創薬支援事業による安定的な収益の獲得が、創薬事業の研究開発費確保の一助となっている。同事業は、着実に取引件数、案件数を拡大しており、3Qにおいて新たに国内大手製薬企業との委受託包括契約を締結したほか、国内診断薬企業との新たな委受託業務(スポット案件)を開始した。その結果、2023/12期3Qの売上高は 524百万円、20.8%増、セグメント利益は 307百万円、30.1%増加した。セグメント利益率は 58.6%と目標である50%をクリアしている。

| 決算期 | 売上高 (百万円) |

前期比 (%) |

営業利益 (百万円) |

前期比 (%) |

経常利益 (百万円) |

前期比 (%) |

当期利益 (百万円) |

前期比 (%) |

EPS (円) |

| 2019/12 | 447 | 110.3 | -1,401 | – | -1,410 | – | -1,403 | – | -44.61 |

| 2020/12 | 480 | 7.4 | -1,283 | – | -1,291 | – | -1,293 | – | -36.06 |

| 2021/12 | 712 | 48.3 | -1,334 | – | -1,329 | – | -1,479 | – | -36.74 |

| 2022/12 | 630 | -11.5 | -1,258 | – | -1,243 | – | -1,242 | – | -28.26 |

| 2023/12(会予) | – | – | – | – | – | – | – | – | – |

| 2022/12 3Q | 433 | -19.9 | -1,039 | – | -1,029 | – | -1,027 | – | -23.87 |

| 2023/12 3Q | 524 | 20.8 | -905 | – | -916 | – | -918 | – | -18.82 |

注:同社の業績予想は、創薬事業における合理的な業績予想の算定が困難であるとして、創薬支援事業の数値(売上高 640百万円)のみ公表している。

創薬事業パイプライン

出所:2023年12月期第3四半期決算補足資料(2023年11月14日)

BSにおいては、2023年9月末の総資産は 1,753百万円。 2022年12月末比 462百万円減少した。現預金は 1,341百万円(2022年12月末 1,727百万円)となっている。同社は2023年 7月に新株予約権の発行によるエクイティファイナンスの契約を締結しており、同新株予約権の行使により、資本金、資本準備金が前期末比それぞれ 165百万円増加した。

◇パイプラインの進捗状況: CBA–1205の導出価値最大化に向けて計画を延長

<自社開発品>

*CBA–1205;臨床第1相試験において、ポジティブな兆候を確認。幹細胞がん患者における複数のPR症例の獲得と導出一時金の最大化を狙う

CBA–1205は、国立がん研究センターにおいて、固形がんの患者を対象とした臨床第1相試験前半パートを実施。また、後半パートにおいては、肝細胞癌の患者を対象として、試験を行なっている。前半パートでは、既に高い安全性が確認されているが、登録されたメラノーマの患者において腫瘍縮小を伴うSD(安定)評価が続き27ヶ月以上の継続投与が確認され、現在も投与を継続中である。

また、後半パートで登録された肝細胞がん患者1例においてPR(部分奏功:30%以上の腫瘍縮小)を確認。長期投与症例に対応した治験薬の追加製造が進展。4Qに供給開始予定である。さらに本剤の治療薬としてのポテンシャルを検証するため、PR症例と本剤投与の科学的な関連性を解析することを目的とし、治験登録患者の選定基準を厳格化し、並びに治験期間の延長を決定している。なお、導出見込みのスケジュールの変更はない。

同社では、それぞれのパイプラインの導出活動において、早期の導出を図るものと、社内での研究開発活動を進め、より多くの症例を獲得することにより導出時の経済価値を高めるもの、とに分けて開発を続けている。CBA–1205については、自社での治験が順調に推移しているため、導出のターゲットを事業性、成功確率を重視する企業群に定め、導出一時金の最大化を狙うとしている。

*CBA–1535;臨床第1相試験前半パート

同社は2022年2月、PMDAに治験計画届を提出、6月末より国立研究開発法人国立がん研究センター中央病院及び静岡県立静岡県がんセンターの2施設において、臨床第1相試験の投与を開始している。臨床第1相試験前半パートにおいて、固形がん患者を対象に安全性評価及び薬効シグナルの評価を実施。低容量から段階的に投与し、安全に投与できる最大量を求め、初期の薬効シグナルを評価する。後半パートにおいては、がん免疫療法薬との併用による効率的な薬効評価を行う。従来は前半パートと並行して、後半パートを開始するとしていたが、前半パートでの薬効シグナルの確認後に、後半パート開始とする計画に変更。後半パート開始時期は2024年中となった。本剤の導出可能性も踏まえて自社での臨床開発投資を合理的にコントールするための計画変更である。

CBA–1535はTribodyTMとして世界で初めての臨床試験であり、このコンセプトが確認されれば、多くのがん抗原に対する TribodyTMの適用の可能性が広がることとなる。結合する標的や結合する手の数の組み合わせにより、通常の抗体以上の効果や、複数薬剤の併用投与により、1剤の投与のみで複数の薬効が期待されることから、患者のQOLや、医療経済的メリットが期待される。

<導出品>

*LIV-1205;スイスのADC Therapeutics 社に ADC用途に限定して導出。ADCTが米国国立がん研究所(NCI)と共同で、神経内分泌がんを対象とした臨床試験が予定されており、臨床第1相試験に向けたIND(Investigational New Drug)の申請が完了した。なお、同臨床試験はNCIを中心に進められる予定である。

<導出候補品>

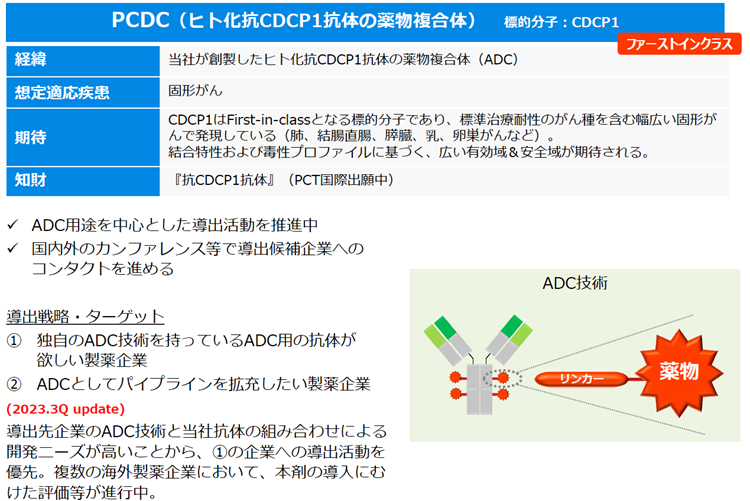

*PCDC;ADC(Antibody Drug Conjugate)は、抗体に薬物を結合させたバイオ医薬品の一種で、抗体が狙った細胞や組織にピンポイントで薬物を輸送するため、標的以外の細胞や組織に対する副作用を回避しやすく、全体としての薬物投与量を抑えられるといったメリットがあり、抗がん剤において現在注目されている技術である。同社では、ADC用途を中心とした導出活動の推進、並びに動物試験データを蓄積中で、ADCとしてパイプラインを拡充したい製薬企業、及び独自のADC技術を有するADC用の抗体が欲しい製薬企業をターゲットとして、国内外のカンファレンス等でコンタクトを進めてきた。その結果、導出先企業のADC技術と同社抗体の組み合わせによる開発ニーズが高いことから、現在、導出候補先となりうる複数の海外製薬企業と秘密保持契約下(一部はサンプル評価契約下)での科学面を中心とした協議を進めている。

PCDCとその導出方針

出所:2023年12月期第3四半期決算補足資料(2023年11月14日)

*PTRY;CBA-1535のT cell engagerとしての機能に免疫チェックポイント阻害機能を加えることを期待したTribody™抗体であり、初期の動物モデルを用いた評価では強い抗腫瘍効果を示している。イタリアの公的研究機関 Ceinge–Biotechnologie Avanzateと行ったがん免疫療法に関する共同研究の成果を、国際的な学術雑誌である Journal of Experimental & Clinical Cancer Research誌に掲載。同共同研究によって得られた成果についての特許出願を完了している。肺がんモデルでの in vivo 薬効データにおいて、強い腫瘍増殖抑制効果を発揮することが確認されている。

*PFKR;PFKRはGPCRの1種であるCX3CR1を治療標的としており、同社が国立精神・神経医療研究センターと共同研究を進める自己免疫性中枢神経領域の新しい導出候補品。二次進行型多発性硬化症(SPMS)等を、想定適応疾患とし、既に特許出願を完了。多発性硬化症の患者数は、国内で7,000人程、世界全体では 300万人以上の患者がいると見込まれている。

◇創薬支援事業の進捗:国内大手製薬企業と新たに委受託包括契約を締結

創薬支援事業は、前述のとおり約 2割の増収、524百万円の売上高を計上した。国内大手製薬企業より同社の技術サービス力に対する高い評価を獲得しており、既存顧客との取引が着実に伸長。また、 3Qにおいて新たに国内大手製薬企業との委受託包括契約を締結したほか、足元では国内診断薬企業との新たな委受託業務(スポット案件)も開始しており、創薬支援事業も着実に伸長している。

◇2023/12期通期見通し:創薬事業の売上は計画通り。前期並みの着地を見込む

2023/12期の業績見通しに関して、同社では継続的な収益が見込まれる創薬支援事業の売上のみを 640百万円と公表している。費用面では、各パイプラインの進捗に伴い、臨床試験費用や治験薬製造費用が嵩むこと等により、年間10数億円程度の研究開発投資の支出が引続き予想される。4Qにおいて創薬事業の収入が見込まれない場合は、通期においても前期並みの損失を計上することとなろう。なお、3Q決算時における創薬支援事業の売上高の進捗率は81.9%となっている。

◇株価動向:PCDCの導出の行方及び今後のパイプラインの価値向上を注視

同社株価は、決算発表などのイベントによりボラタイルな動きを示してきた。一時、10月中には110円台まで下げた後、11月22日には前日の特許査定のアナウンスメントに反応し出来高を伴って 9%上昇、終値で147円となった。 PCDCの進捗も市場では好感を持って受け入れられているようだ。周知の如く、創薬事業は10億円単位の研究開発費と10年単位の歳月を要し、短期間で結果を出すのは難しい。投資家は長期的な投資スタンスと高いリスク許容度が求められると共に、各パイプラインの進捗と導出の可能性、収益動向を適宜見極めることが重要である。現在の同社のパイプラインはCBA–1205及びCBA–1535の治験が順調に進んでいることに加え、PCDCの導出も視野に入ってきた。同社では、PCDCの導出による一時金収入を計上し、早期の単年度黒字化を図るべく導出活動を活発化している。遠くない将来での導出一時金計上の可能性を考慮すると、今の株価は魅力的な水準といえるだろう。引続き、今後の展開を注視したい。

株価推移(直近4年間)

財務データ

2020/12 |

2021/12 |

2022/12 |

2023/12 |

||||||||||||

1Q |

2Q |

3Q |

4Q |

1Q |

2Q |

3Q |

4Q |

1Q |

2Q |

3Q |

4Q |

1Q |

2Q |

3Q |

|

[損益計算書] |

|||||||||||||||

売上高 |

91 |

82 |

139 |

169 |

246 |

139 |

157 |

171 |

128 |

149 |

156 |

197 |

169 |

189 |

165 |

創薬事業 |

1 |

1 |

0 |

1 |

103 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

創薬支援事業 |

90 |

82 |

138 |

168 |

143 |

138 |

157 |

171 |

128 |

149 |

156 |

197 |

169 |

189 |

165 |

売上原価 |

61 |

46 |

59 |

70 |

64 |

62 |

78 |

86 |

57 |

69 |

72 |

83 |

73 |

76 |

67 |

売上総利益 |

30 |

36 |

80 |

99 |

182 |

77 |

79 |

84 |

70 |

80 |

84 |

114 |

95 |

112 |

98 |

販売費及び一般管理費 |

456 |

346 |

424 |

303 |

337 |

337 |

515 |

568 |

557 |

373 |

344 |

334 |

321 |

545 |

344 |

研究開発費 |

343 |

266 |

342 |

206 |

216 |

243 |

401 |

451 |

446 |

245 |

225 |

219 |

193 |

408 |

202 |

営業利益 |

-426 |

-310 |

-344 |

-204 |

-155 |

-260 |

-436 |

-483 |

-486 |

-292 |

-260 |

-220 |

-225 |

-433 |

-246 |

営業外収益 |

2 |

0 |

3 |

0 |

7 |

0 |

2 |

4 |

0 |

16 |

0 |

5 |

0 |

0 |

1 |

営業外費用 |

0 |

2 |

10 |

1 |

1 |

0 |

1 |

6 |

4 |

1 |

1 |

-1 |

1 |

1 |

9 |

経常利益 |

-425 |

-311 |

-351 |

-205 |

-150 |

-259 |

-434 |

-486 |

-491 |

-278 |

-261 |

-214 |

-227 |

-434 |

-254 |

特別利益 |

|

|

0 |

0 |

|

|

|

0 |

6 |

0 |

1 |

0 |

1 |

||

特別損失 |

|

|

|

|

|

|

|

0 |

0 |

||||||

税引前当期純利益 |

-425 |

-310 |

-351 |

-205 |

-149 |

-247 |

-433 |

-636 |

-491 |

-278 |

-255 |

-214 |

-226 |

-434 |

-254 |

法人税等合計 |

1 |

0 |

1 |

1 |

11 |

1 |

1 |

0 |

1 |

2 |

1 |

1 |

1 |

1 |

1 |

当期純利益 |

-425 |

-311 |

-352 |

-206 |

-161 |

-248 |

-434 |

-637 |

-492 |

-279 |

-257 |

-215 |

-227 |

-435 |

-254 |

[貸借対照表] |

|||||||||||||||

流動資産 |

2,309 |

2,805 |

3,316 |

3,249 |

3,294 |

3,088 |

2,675 |

2,216 |

2,005 |

1,792 |

1,955 |

2,092 |

1,964 |

1,566 |

1,633 |

現金及び預金 |

1,967 |

2,472 |

2,881 |

2,686 |

2,580 |

2,302 |

2,071 |

1,790 |

1,744 |

1,471 |

1,592 |

1,727 |

1,566 |

1,245 |

1,341 |

固定資産 |

247 |

249 |

249 |

246 |

244 |

241 |

274 |

122 |

121 |

128 |

126 |

123 |

120 |

118 |

119 |

有形固定資産 |

10 |

9 |

8 |

7 |

6 |

6 |

4 |

4 |

3 |

3 |

2 |

2 |

2 |

1 |

1 |

投資その他の資産 |

237 |

240 |

241 |

238 |

237 |

235 |

269 |

118 |

117 |

124 |

122 |

120 |

118 |

117 |

117 |

資産合計 |

2,556 |

3,054 |

3,566 |

3,495 |

3,537 |

3,329 |

2,950 |

2,339 |

2,126 |

1,920 |

2,081 |

2,215 |

2,085 |

1,685 |

1,753 |

流動負債 |

315 |

427 |

378 |

343 |

378 |

428 |

468 |

392 |

419 |

390 |

376 |

370 |

469 |

486 |

4887 |

短期借入金 |

142 |

199 |

199 |

180 |

180 |

190 |

199 |

183 |

183 |

188 |

188 |

184 |

304 |

298 |

316 |

固定負債 |

42 |

42 |

42 |

42 |

42 |

42 |

53 |

53 |

53 |

54 |

54 |

54 |

54 |

54 |

54 |

負債合計 |

357 |

469 |

420 |

385 |

420 |

470 |

522 |

446 |

473 |

444 |

431 |

424 |

523 |

540 |

542 |

純資産合計 |

2,199 |

2,585 |

3,146 |

3,110 |

3,118 |

2,859 |

2,428 |

1,893 |

1,653 |

1,476 |

1,650 |

1,790 |

1,562 |

1,144 |

1,211 |

株主資本合計 |

2,199 |

2,585 |

3,146 |

3,110 |

3,118 |

2,859 |

2,428 |

1,857 |

1,621 |

1,445 |

1,631 |

1,777 |

1,549 |

1,132 |

1,189 |

資本金 |

6,133 |

846 |

1,303 |

1,388 |

1,471 |

1,471 |

1,472 |

1,515 |

1,642 |

1,695 |

1,916 |

2,097 |

2,097 |

2,106 |

2,262 |

資本剰余金 |

6,123 |

2,446 |

2,903 |

2,987 |

3,071 |

3,071 |

3,072 |

3,115 |

3,242 |

3,295 |

3,516 |

3,696 |

3,696 |

3,706 |

3,861 |

利益剰余金 |

-10,080 |

-736 |

-1,088 |

-1,294 |

-1,455 |

-1,703 |

-2,136 |

-2,773 |

-3,262 |

-3,544 |

-3,801 |

-4,016 |

-4,244 |

-4,679 |

-4,934 |

新株予約権 |

24 |

30 |

28 |

29 |

30 |

19 |

19 |

35 |

31 |

30 |

18 |

13 |

12 |

12 |

22 |

負債純資産合計 |

2,556 |

3,054 |

3,566 |

3,495 |

3,537 |

3,329 |

2,950 |

2,339 |

2,126 |

1,920 |

2,081 |

2,215 |

2,085 |

1,685 |

1,753 |

[キャッシュ・フロー計算書] |

|||||||||||||||

営業活動によるキャッシュ・フロー |

-528 |

-1,361 |

-560 |

-1,131 |

-660 |

-1,191 |

-595 |

||||||||

税引前当期純損失 |

-734 |

-1,290 |

-396 |

-1,466 |

-768 |

-1,237 |

-661 |

||||||||

投資活動によるキャッシュ・フロー |

– |

3 |

– |

-35 |

– |

– |

0 |

||||||||

有価証券の取得 |

|

– |

|

– |

|

– |

– |

– |

– |

– |

|||||

財務活動によるキャッシュ・フロー |

894 |

1,944 |

176 |

271 |

341 |

1,127 |

113 |

||||||||

株式の発行 |

697 |

1,769 |

166 |

253 |

336 |

1,126 |

– |

||||||||

現金及び現金同等物の増減額 |

366 |

580 |

-384 |

-895 |

-319 |

-63 |

-481 |

||||||||

現金及び現金同等物の期首残高 |

2,105 |

2,105 |

2,686 |

2,686 |

1,790 |

1,790 |

1,727 |

||||||||

現金及び現金同等物の期末残高 |

2,472 |

2,686 |

2,301 |

1,790 |

1,471 |

1,727 |

1,245 |

||||||||

注) キャッシュ・フロー計算書については、2Qは 1Q〜2Qの累計、4Qについては 1Q〜4Qの累計の数値となっている。従って、期首残高も、それぞれ前4Qの期首残高となる

出所:同社資料より Omega Investment 作成