テンポイノベーション (4Q Follow up)

構造的な成長ドライバーで利益率が上昇

後継契約や保証料の増加により利益率が向上

| 本ページのPDF版はこちら |

| PDF Version |

サマリー

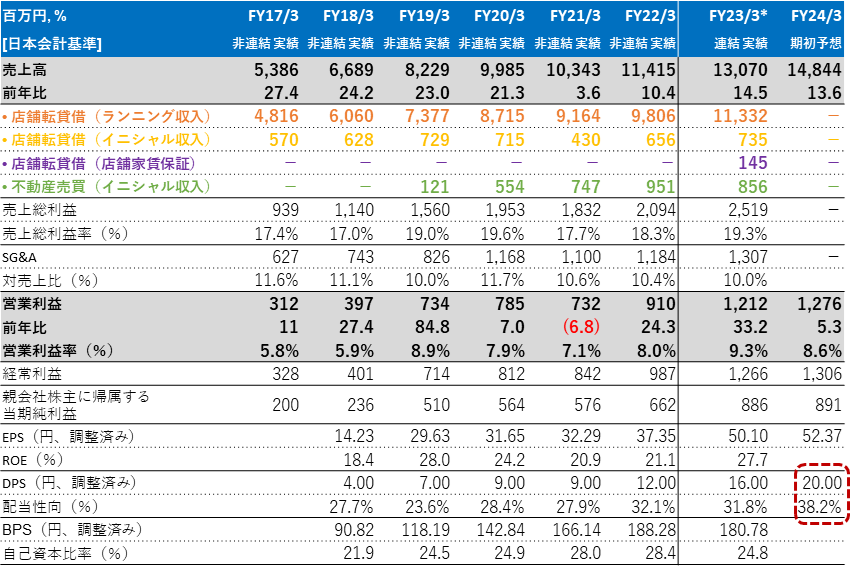

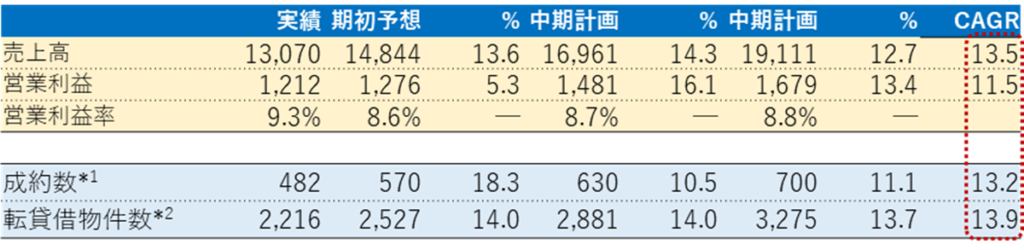

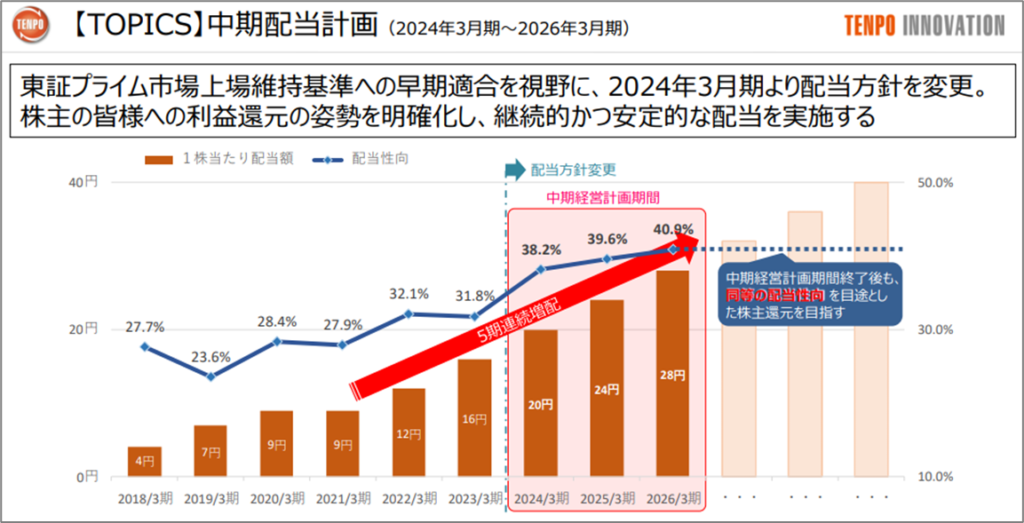

- テンポイノベーションは、割安な成長株である。下記の表に示す通り、2024年3月期期首予想までの7年間のCAGRは、それぞれ売上高+15.6%、営業利益+22.3%、親会社株主に帰属する当期純利益+23.8%。当社は無借金経営であり、ネットキャッシュは株主資本(P7)の100%以上にのぼる。新3ヵ年中期経営計画では、配当性向の目標を30%台から40%台へ引き上げることを盛り込んだ(P10)。

- 構造的な成長ドライバー: ❶転貸借で調達できる物件が増え、既存契約の回転数が増加し、収益性の高い後継契約(礼金等の取得コストがない)が増えるため、外食産業全体の厳しい環境は当社にとって、むしろ好機である。さらに、❷新設の店舗家賃保証事業は、売上原価や人件費等がないため、基本的に売上高が営業利益と同額であり、売上高は毎決算期の契約数に直結する。

テンポイノベーション 2023年3月期決算概要

出所:有価証券報告書及び決算説明会資料よりオメガインベストメント作成。

*注: 前年同期比の数値は、単体決算と比較した参考情報として記載。

財務指標

| 株価 (6/19) | 1,101 | | 24.3 P/E (会予) | 19.8x |

| 年初来高値 (23/3/10) | 1,340 | | 24.3 EV/EBITDA (会予) | 10.8x |

| 年初来安値 (23/6/8) | 1,006 | | 23.3 ROE (実績) | 27.7% |

| 10年来高値 (23/3/10) | 1,340 | | 23.3 ROIC (実績) | 25.9% |

| 10年来安値 (20/4/6) | 477 | | 23.3 P/B (実績) | 5.53x |

| 発行済株式数 (mn shrs) | 17.674 | | 24.3 DY (会予) | 1.90% |

| 時価総額 (¥ bn) | 18.611 | | | |

| EV (¥ bn) | 17.663 | | | |

| Equity ratio (3/31) | 24.8% | | |

PART ①テンポイノベーションと飲食店業界

テンポイノベーションの転貸借取引は外食産業店舗市場と相関しない

2023年3月のJF外食産業市場の前年同月比動向調査によると、総店舗数は前年同月比-1.3%だが、2019年3月との比較では-7.8%と目に見えるような回復はまだ見られない。同時期に、テンポイノベーションの転貸借物件は、前年同期比13.6%増、2019年3月との比較では51.9%増を記録した。すなわち、テンポイノベーションの転貸借物件と、市場の基調である総店舗数の動向には相関がなく、両者は無相関といえるだろう。

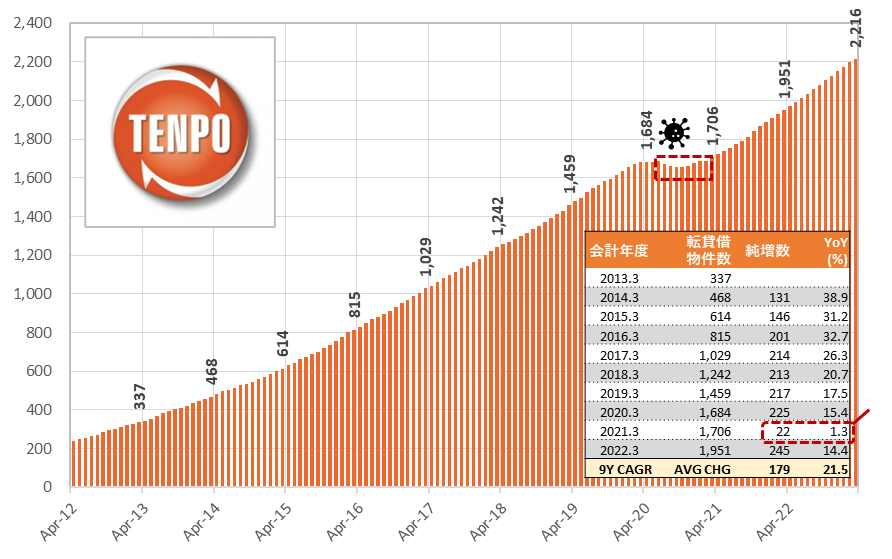

転貸借物件の月次推移:「安定的な高成長」を体現したような成長

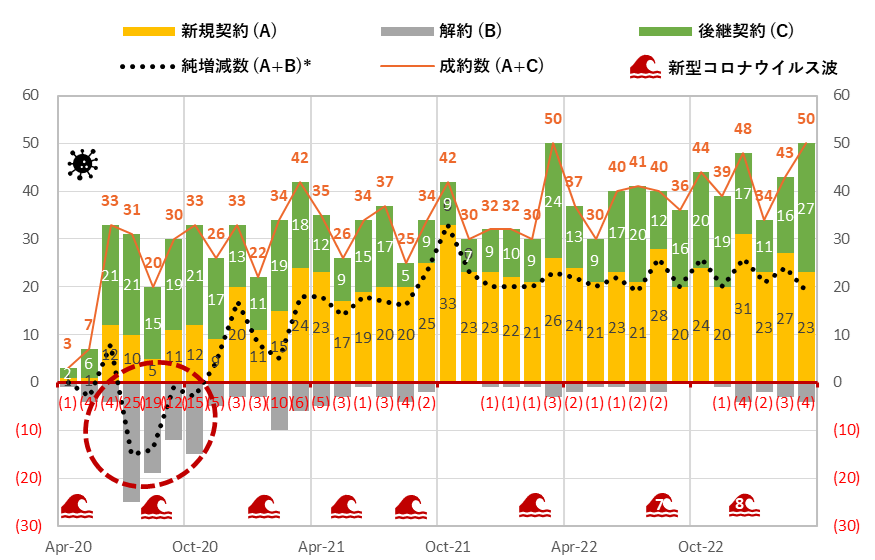

コロナウイルス感染症発生後の転貸借契約取引の月次推移

出所:決算説明資料よりオメガインベストメント作成。*注:純増数=「新規契約ー解約」のほか、「転貸借から借家」「借家から転貸借」への移行を反映(2021年12月:-2、2022年1月:-1、2021年10月:+2、2022年11月:+1、2022年12月:-1)。

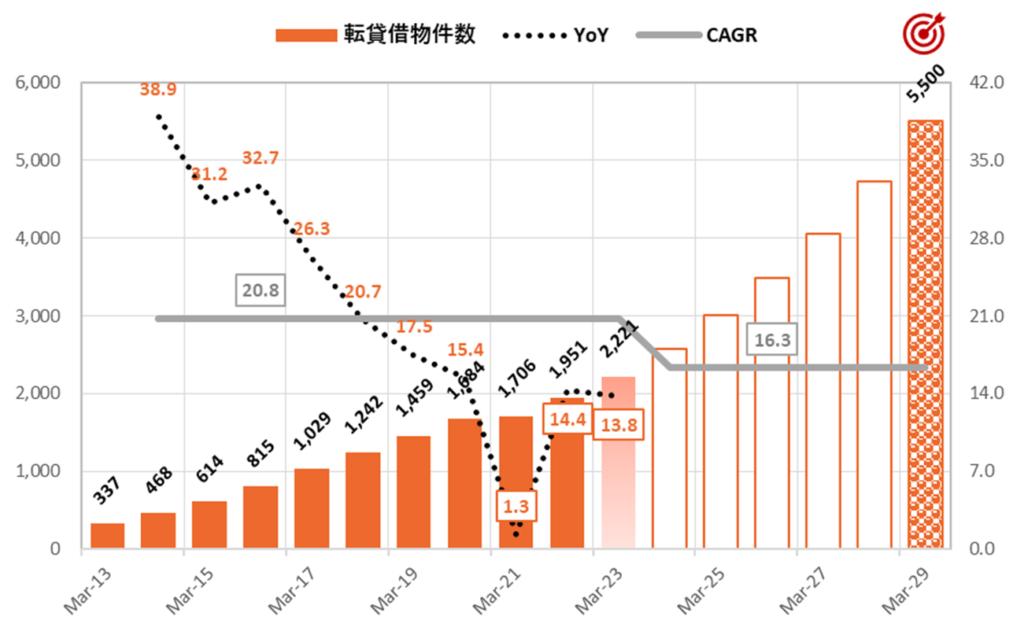

テンポイノベーション: 安定的、かつ持続力ある二桁高成長を実現

上のグラフは、5,500件という当社の転貸借物件数の29年3月期末までの中期目標を示しており、6年間のCAGRは年率+16.3%となる。この目標は、単に一定のCAGR成長率を置いて策定したものではなく、2016年総務省経済調査による1都3県における飲食店総数16万店のうち、11万件を飲食店店舗物件候補と推定し、その約5%を当社の市場シェアとして策定している。この目標を達成するために、当社は中期経営計画で、営業人員を現在の40名(店舗仕入14名、転貸テナント探し26名)から100名(店舗仕入30名、転貸テナント探し70名)に増強することを重点施策として掲げている。

中期経営計画の取り組みの詳細については、参考資料の 9ページを参照。

東京× TENPO INNOVATION

東京を掴め。

世界一の乗降客数 新宿駅:359万人

世界一の飲食店数 東京都:79,601店

世界一の美食都市 ミシュラン掲載店数:226店

最高のポテンシャルを秘めたこの都市で、私たちは勝負する。

世界一の横断者数 渋谷

世界一のサブカル街 秋葉原

やれることはもっとある。

未開拓市場99%

立ち止まらず、突き進む。

それが大きなうねりとなり、この都市を包み込んでいく。

だからやれる、をだからやる。

パート② 業績動向

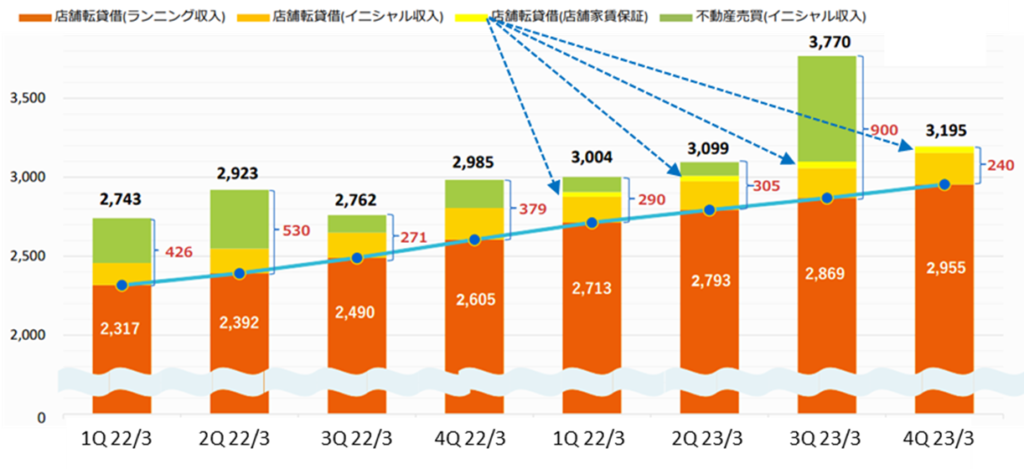

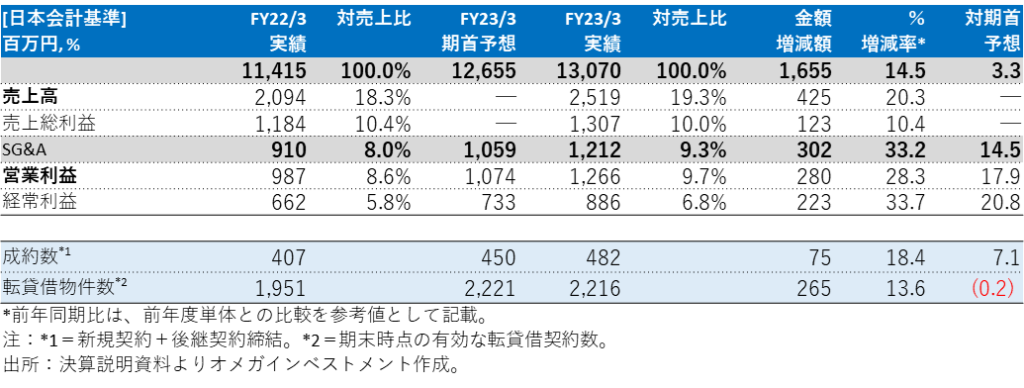

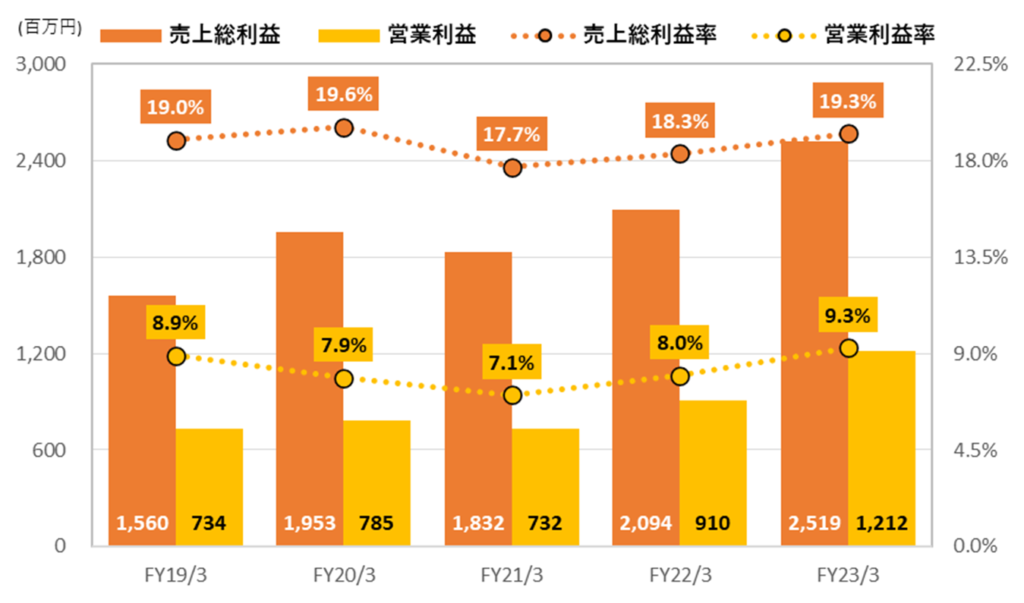

2023年3月期 連結売上高14.5%増、営業利益33.2%増

当社は2023年3月期より、新たに設立した100%子会社である店舗セーフティー株式会社(次ページで説明する家賃保証事業)の業績を連結会計としたため、前年同期の単体業績との比較は参考値として記載している。売上高は前年同期比14.5%増、営業利益は同33.2%増、売上高総利益率は18.3%→19.3%、営業利益率は8.0%→9.3%増となった。店舗転貸借は、利益率の高い新規の家賃保証事業が貢献したことに加え、新規の後継案件が135件→197件(前年同期比45.9%増)と増加したことが寄与した。店舗転貸借売上高は前年同期比16.7%増(転貸物件は2,216件、13.6%増)、店舗転貸借営業利益962百万円は前年同期比32.9%増となった。

不動産売買事業では、大型収益物件を含む5物件を売却したことが寄与した(下グラフ参照)。2023年3月期は5物件売却、8物件取得(Q4では売却物件なし、取得3件)し、2023年3月期末の当社保有物件数は6物件となった。不動産売買事業の売上高は前年同期比9.6%減となり、営業利益は同34.7%増の251百万円となった。この事業は、不動産仲介業者との良好な関係を維持するため、転貸借物件に関する優良な情報提供の対価として有意義な手数料を支払うことを主な目的としているが、最近では既存のオーナー家主からの購入希望もあり、紹介のない安定的な供給パイプラインも充実しつつある。

収入部門別売上構成の四半期推移(百万円)

注)初期収入には、礼金、契約関連手数料、退去店舗物件の什器売却収入などの一時的な収入が含まれる。ランニング収入は、転貸借テナントからの賃料収入および契約更新料を含む。店舗の転貸借賃料保証には、ランニング収入の一部が含まれる。2023年3月期1Qは連結決算数値、2022年3月期4Q以前は単体決算の数値。

出所:決算説明資料より抜粋。

テンポイノベーション2023年3月期通期連結決算概要

パート③ トピック

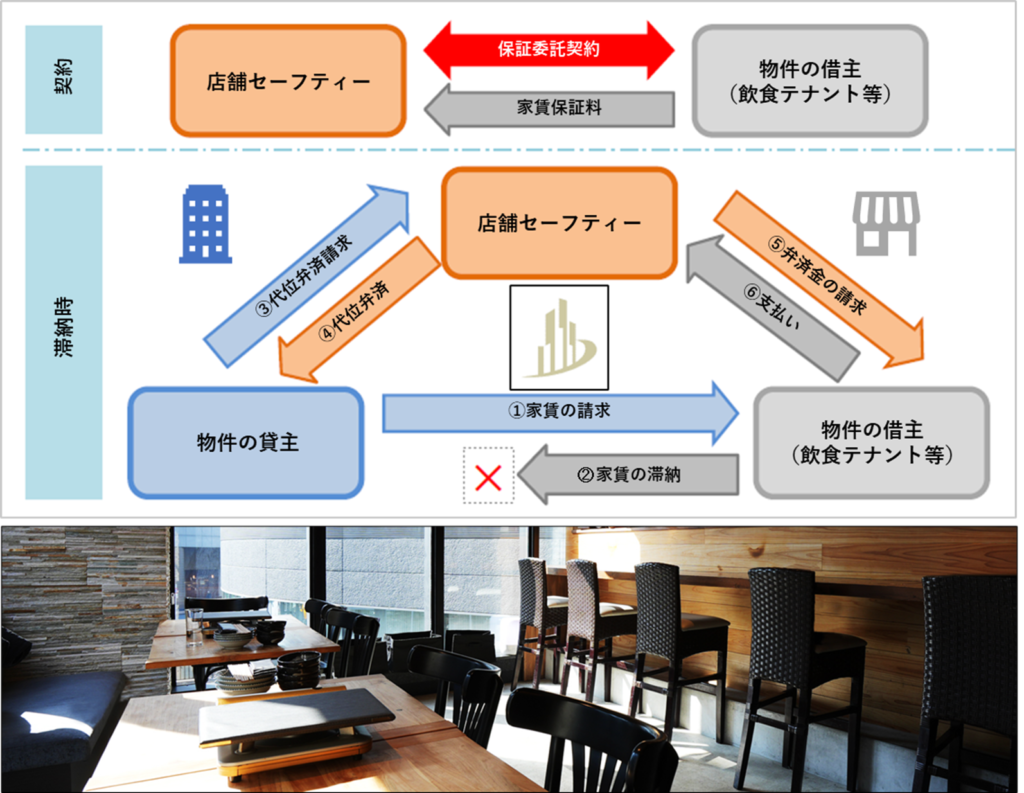

2022年4月1日より店舗セーフティー株式会社の店舗家賃保証事業がスタート

2020年4月より改正民法が施行され、店舗賃貸物件の家賃保証は、物件の貸主と借主の双方にメリットがある制度として社会的に広がりを見せている。従来では、テナントが申込時に家賃保証契約を締結し、外部の家賃保証事業者に業務を委託していたが、当社は17年以上にわたる2,000件以上の飲食店店舗物件の転貸借経験と独自の審査ノウハウにより、転貸借物件のリスク評価を十分に行うことが可能。この収益源を自社に取り込むことを目的に、2022年3月24日の取締役会で100%子会社を設立することを決議した。

当社によれば、契約時に家賃保証契約が締結され、家賃保証料は賃料の1ヶ月分程度になる。このうち7〜8割を設立した店舗セーフティー株式会社が取り扱い、残りのリスクが高いと判断されるものは外部に委託している。したがって、四半期ごと100件超の契約件数のうち、約80件がグループ収益に直接貢献することになる。本レポートで最初に述べたように、この事業の営業利益率は事実上100%であり、利益成長は契約高の伸びに直結する。収益性の高い後継契約の増加とともに、店舗家賃保証事業が今後の利益率の構造的なドライバーになると思われる。

店舗セーフティー株式会社 店舗物件の家賃保証事業の概要

出所: 2022年3月期4Q 決算説明資料、飲食店店舗画像は店舗セーフティー株式会社ホームページより。

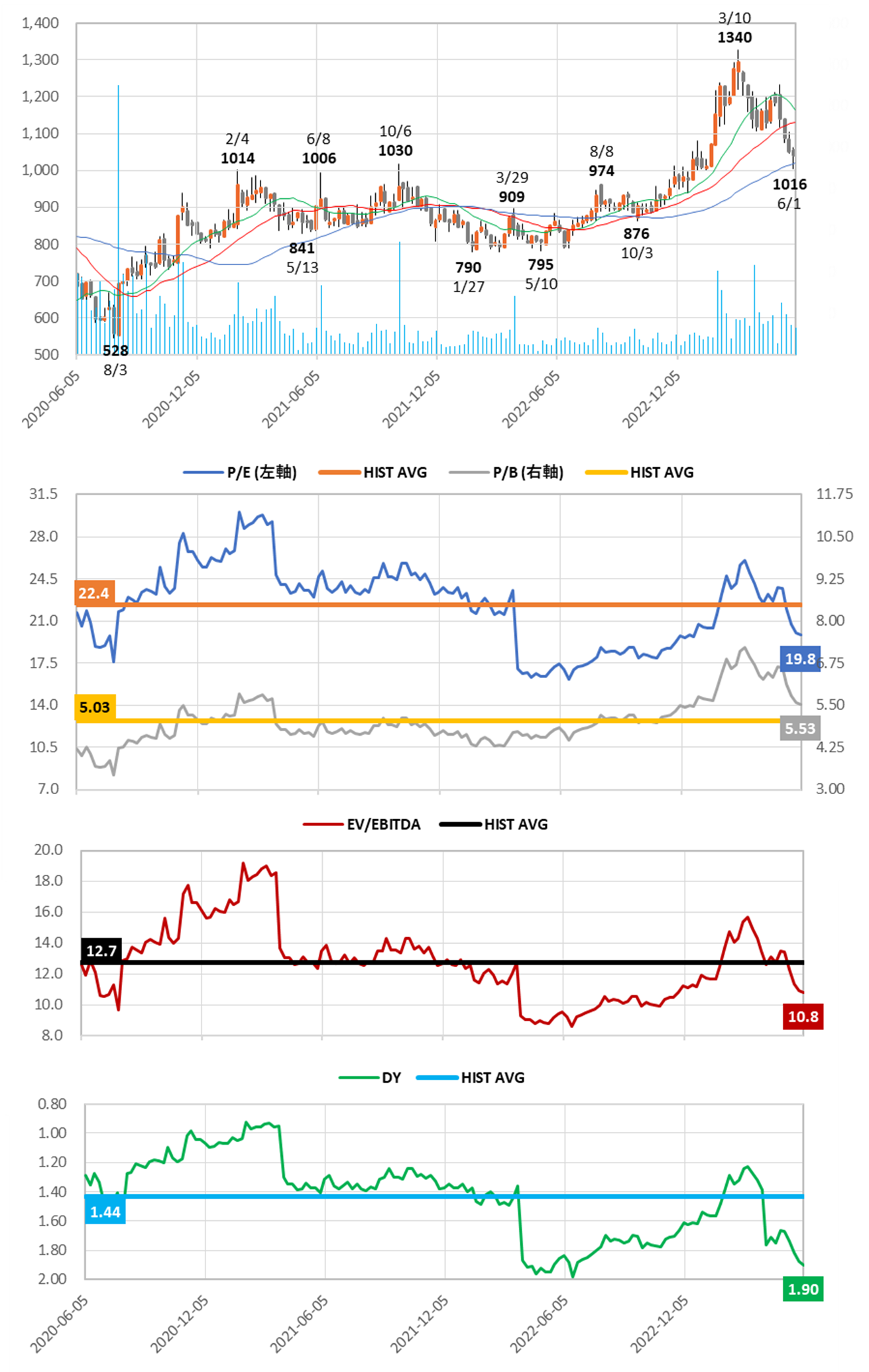

パート④ 株価

3年間 株価チャート、13週/26週/52週 移動平均、出来高、バリュエーションの推移

出所:過去の価格データよりオメガインベストメント作成。予想値は最新の会社予想に依拠。

主なポイント:

❶現在のPERは11.4%、EV/EBITDAは15.4%、それぞれ過去の平均値からディスカウントされている。これは2回の自社株買いによる株価上昇後の調整と、P1に記載した2つの構造的成長ドライバーによる収益性の着実な上昇を反映している。

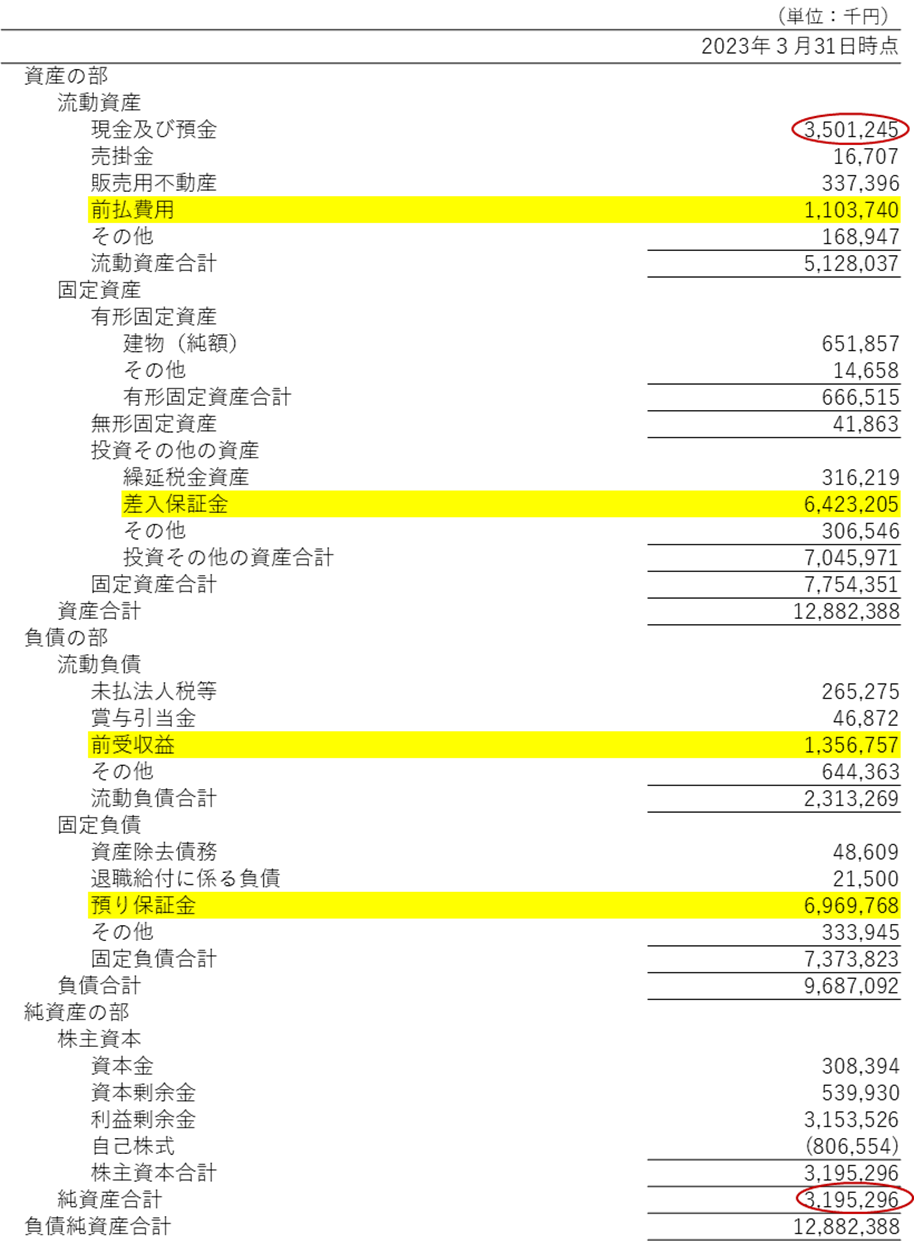

❷自己資本比率は24.8%と一見低く見えるが、これはB/Sが多額の預り金で構成されていることを反映している(次ページのB/Sを参照)。当社は無借金経営であり、B/Sは極めて健全である。

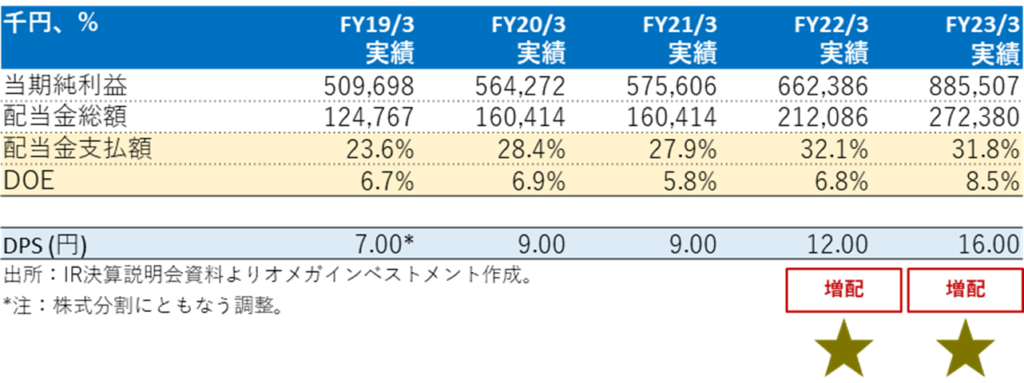

❸2023年3月期の一株あたり配当を4.00円引き上げ16.00円としたことに続き、2023年3月期の配当を4.00円引き上げて20.00円とすることを期首ガイダンスとした。配当利回りは1.90%で、過去の平均値を32.3%上回る水準。

連結貸借対照表

出所:2023年3月期決算短信

3年間の相対株価、および5年間の売上総利益、営業利益と利益率のトレンド

株価は、2月(65万株/発行済株式数の3.65%)と5月(25万株/発行済株式数の1.47%)の2回の自社株買いを経て短期的に調整したが、オメガインベストメントではP3のグラフに見られる長期視点からは、中期的に大きな上昇余地があると考えている。

参考資料

テンポイノベーション中期経営計画

注: *1=新規契約+後継契約。*2 = 年度末時点で有効な転貸借契約数。

出所:IR決算説明会資料よりオメガインベストメント作成。

営業力強化・充実のための重点的な取り組み

当社は、以下の中期および長期目標を掲げている。

26年3月期までに営業部門を40名から100名に増員(現在、物件仕入担当14名→30名、テナント探し担当26名→70名)。

- 転貸借物件は、年間600店舗まで拡大(27年3月期まで)

- 契約件数を年間1,000件に(28年3月期まで)

29年3月期までに転貸借物件数を5,500店舗にする。

- 売上高 300億円

- 営業利益 30億円

- 営業利益率 10.0%

飲食店向け店舗物件の転貸借事業を手掛ける専業企業は当社のみであるため、ヘッドハンティング会社に依頼するだけでは人材確保は実現できない(そもそもそのような人材は存在しない)。従って経営陣は、適切な人材を探し出し、既存の専門スタッフによる高度なOJTを行うことが今後の課題であると認識している。人材には物件の仕様、例えば電気供給のアンペア数、排水管の口径など、大量の技術的な背景知識が必要となる。

当社は営業部の人事戦略を、①営業社員の増員、②高度なOTJ研修、③物件仕入への異動、の3つのポイントに集約している。経営陣は、転貸借用テナント発掘のための営業社員の集中研修は1年間と考えている。具体的には、物件の紹介から転貸借契約締結までの237の項目・ステップについて、専門的な知識の標準的な教育方法を開発している。そして、難易度が高く、戦略的に将来の成長に最も重要な転貸借を目的とした賃貸物件の調達へと有能な人材の異動を行い、配置の最適化をしている。

そして、上記2つ目の長期目標である「転貸借物件数を29年3月期に5,500店舗にする」ために、「④仕入れエリア集中戦略」を採用した。具体的には、約30名の仕入担当者が約1,000の駅エリアと約2,000名の不動産業者をカバーし、さらに乗降客数100万人以上のターミナル駅や大手不動産会社には、複数の調達担当者を配置する。2027年3月期には年間約600件(月50件)の店舗物件の調達を目指す。

株主還元方針

当社は、経営基盤の強化を図りながら安定的な配当を行うことを基本方針としている。2024年3月期からの新たな配当方針では、以下の通り、目標配当性向を30%レベルから40%レベルに引き上げることを目指している。

支払配当金と配当性向の推移

出所:IR決算説明会資料より抜粋。注)2023年3月期以降の数値は連結。2022年3月期までは単体の数値。1株当たり配当金の記載金額は、株式分割を反映した調整済み数値。中期経営計画(2024年3月期~2026/3期)の1株当たり配当金および配当性向は会社予想。