やまびこ (Price Discovery)

| 証券コード |

| 東証PRM:6250 |

| 時価総額 |

| 55,753 百万円 |

| 業種 |

| 機械 |

Profile

売上は北米60%、日本30%、欧州10%。小型屋外作業機械、農業用管理機械、一般産業用機械の販売製造を行い、米国に生産工場を有する。3部門の売上比率は73%、15%、10%だが、9割以上の利益を小型屋外作業機械が稼ぐ。小型屋外作業機械は手持ち肩持ち使用、小型エンジン搭載の山林・緑地管理用などの機械で、チェンソー、刈払機、パワーブロワ、ヘッジトリマーなど。農業用管理機械は国内農薬散布の防除機械、北米向け農作物収穫機械など。一般産業用機械は建設・土木・鉄工用機械で発電機、溶接機、投光機、切断機、高圧洗浄機など。

Stock Hunter’s View

好実態の優良低PBR株。海外OPE好調で過去最高益へ。

やまびこは2023年12月期会社業績予想がサプライズとなり、安値圏から急浮上。昨年来高値(3月31日の1529円)奪回を指向する足取りにある。

営業利益は前期の6.9%減から一転、今期は135億円(前期比55.4%増)と2020年12月期の過去最高益(96億4300万円)を一気に更新する計画。

主力の小型屋外作業機械(OPE:Outdoor Power Equipment)は最大市場である北米を中心に展開。前期はコロナ禍の巣ごもり需要の反動減、また、年央に急速に進んだインフレが購買行動に停滞感をもたらし、一般ユーザー向け販売が減少した。一方、緑地管理業者(ランドスケーパー)向けなどプロユーザー市場は北米、欧州を中心に需要の拡大が続いている。

今期は農業用管理機械の減収を見込むものの、OPEのプロユーザー向け販売の増加が継続することに加え、一般産業用機械は北米市場のインフラ案件の活況に伴う発電機需要の増加が追い風。

中長期ではGX(グリーントランスフォーメーション)のテーマからも注目。ドローン用パワーユニットや再生可能エネルギーを取り入れた環境配慮型システムなど、将来の収益の柱となり得る新規ビジネスの開発が着々と進んでいる。

また、東証が「PBR1倍割れ銘柄」の構造改革を促すなか、株式市場には低PBR株旋風が到来。同社も見直しの波に乗る期待がある。

Investor’s View

ポジティブサプライズはほぼ株価に織り込まれ、株価上昇を追うのは危険。

PBRは安いがその他には、大きな魅力を見出せない。ビジネスは手堅いが潜在的に10%前後とみられるROEに特段の魅力はない。経営陣もROE改善の積極策を打ち出していない。新年度EPS前年比30%増のガイダンスサプライズはすでに株価に織り込まれ、ここから株価を追うのは危険であろう。2月13日のガイダンス公表からの株価上昇は11%に止まっている。増益の背景は一過性要因が大半であり、構造的な収益改善ではない。よってこの株価上昇は妥当な範囲である。株価マルチプルの顕著な拡大もないであろう。経営陣の業績説明を待つ状況にあり、大幅増益予想の要因は詳らかではない。決算短信では昨年の値上げの寄与と、物流混乱により積み上がった在庫の適正化が挙げられている。

収益の稼ぎ頭は北米市場

当社は小型屋外作業機械が利益の9割以上を稼いでいる。小型屋外作業機械は敷地の広い住居や緑地の整備に需要がある。同事業の海外売上は当社の連結売上の64%を占め、うち71%が米国カナダを主とした北米市場である。つまり、北米市場の小型屋外作業機械が当社売上の45%を稼ぎ出している。地域別の利益率は開示されていないが、北米ビジネスの収益率は非常に高いと推察する。

個人消費がドライバー。懸念材料は多い。

当社の業績を住宅着工や原油、農業生産と紐づける主張もあるが、小型屋外作業機売上のドライバーは北米市場の個人消費と捉えるべきであろう。実際、経営陣は一昨年の売上好調の背景には、コロナ感染拡大在宅時間の増加を背景に北米や欧州を中心に海外の小型屋外作業機械販売が牽引したことがあったと報告している。しかしながら、コストコントロールが十分ではなかったFY2021は増収減益決算であった。さらにFY2022では、コロナ需要の反動、物流混乱による在庫積み上がり、円安による未実現利益の増加など様々な要因によりEPSは前年比で16%減少した。FY2023は大きな増益となる見込みだが、引き続き、コスト高、北米消費動向、コロナ需要の反動、経営陣のコストコントロールは懸念材料である。価格改訂の効果は、おそらくこれまでもそうであったように顧客市場の強い価格圧力に容易に飲み込まれていくだろう。

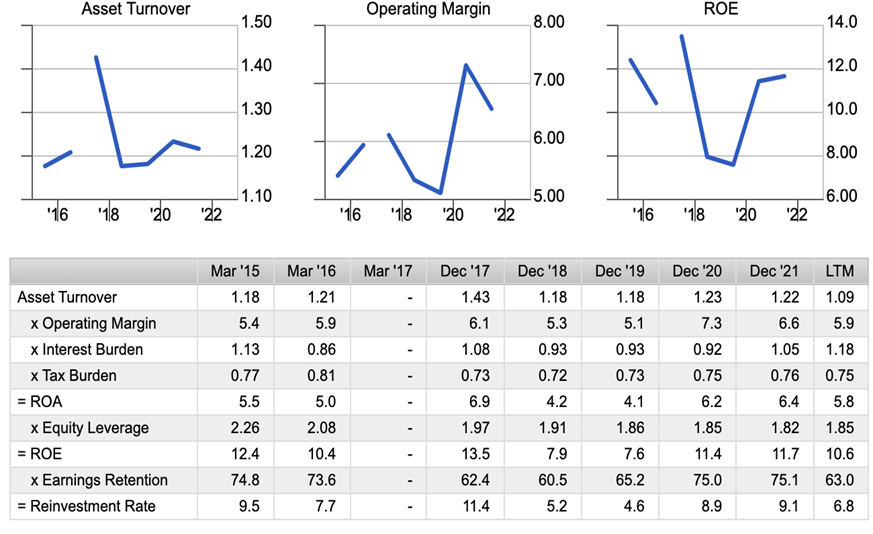

ROEの見通しは冴えない

経営陣はROEを重要指標と掲げているが、このたび発表された中期経営計画で2025年の目標が10%でしかないのは落胆である。当社のROEは過去5年平均で9.4%、また、足元のTOPIXのROEは8%である。弊社の推定では、過去に当社は経済価値創出に足るだけのROICを稼げず、今後もこの状況は変わらないだろう。これはPBRが万年低位に放置されている大きな理由の一つではないかと考える。さらに、北米消費のエクスポージャをポートフォリオに加えたいグローバル投資家には、ROEが30%前後で北米地域の構成比率も高い企業はあまたある。当社株式のPBRは低いが、当社株式購入でポートフォリオのROEを希薄したくはないであろう。

Stock Hunterが指摘した通り、簿価割れのPBRの企業には東証の圧力がいずれかかるだろう。しかしながら、その期待を株価に織り込むのは時期早々であろう。十年以上に渡って、当社のPER、PBRは株主を満足させる水準にほど遠い状況が続いている。その反動で、市場の圧力が想像を超える強さとなりうることは当社株式の面白みである。経営陣がその点を正しく認識するタイミングでは株価に面白い展開があるだろう。

Dupont Model