ラクーンホールディングス(Price Discovery)

| 証券コード |

| 東証PRM:3031 |

| 時価総額 |

| 25,421 百万円 |

| 業種 |

| 情報・通信 |

Profile

衣料雑貨のBtoB EC事業と顧客企業資金決済サービスがメインビジネス。小規模事業者を対象としている。

Stock Hunter’s View

卸市場もいよいよDX本番。コロナ影響は一巡、新たな成長ステージへ。

ラクーンHD(3031・P)はコロナ特需剥落の影響が一巡し、売上高・営業利益とも2ケタ成長を継続。コロナ禍を契機とした卸売・小売業界のDX本格化が業績拡大を後押ししている。

主力のEC事業は、アパレル・雑貨を中心とするメーカー・問屋と、小売店や飲食店・美容室などの事業者をつなぐ卸・仕入サイト「スーパーデリバリー」、BtoB越境EC「SD export」を展開。また、フィナンシャル事業では、EC事業の顧客に対し、企業間後払い決済「Paid」、売掛保証「URIHO」、家賃保証「ラクーンレート」を提供している。

戦略的投資による費用増を増収効果で吸収し、今4月期第2四半期(5〜10月)決算は営業利益6億700万円(前年同期比20.4%増)で着地。EC事業では、流通額の持続的な成長と客単価の向上に加え、前四半期の初回購入者がリピート購入者にしっかり転換できていることが確認された。流通額は国内は経済活動の活発化で環境が好転、海外は売上構成比率の高い台湾、香港がコロナ禍影響で購入客数が減少するも、注力している北米が大幅に伸び、2ケタ増を実現している。

フィナンシャル事業は与信コントロールが機能し、売上原価率は依然としてコロナ前よりも低い水準を継続。「Paid」は請求業務DX化の追い風も。次回決算(2月28日発表)では、昨年9月から新規スキームの提供を試みる「URIHO」の契約社数動向が注目される。

Investor’s View

株式ディレーティングはさらに進行する余地あり。株価重視の経営陣は高く評価されるが業績目標はチャレンジング。

株価は2021年4月に上場来高値の3320円をつけて以来下がり続け、現在65%下がったところにある。昨年、一昨年はそれぞれ20%前後値下がりし、アンダーパフォーマーであった。2019/4期からの3年間にEBITが倍増する過程で投機的な株価形成がなされ、株式は13倍近いPBR、90倍のPERで取引されていた。その背景はコロナ禍がBtoB EC取引拡大を加速させたこと、フィナンシャル事業の収益貢献急拡大、である。当社のEBITマージンやROEの急上昇への期待は過大に膨らんだと考えられる。現在に至るまでの株価下落はこうした投機的な価格形成の当然の修正である。

5年間の株価、PBR、 PER

株価プレミアム低下には進行余地がある

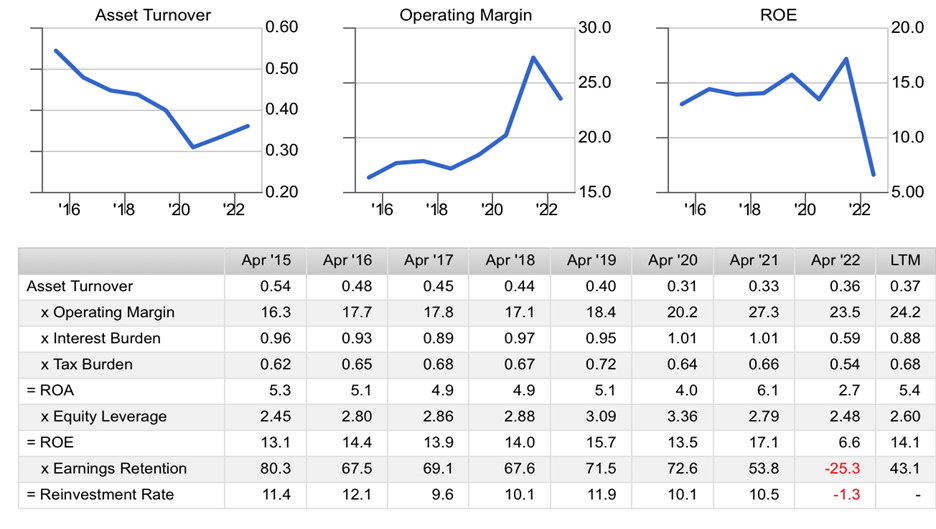

株価はマルチプルの調整が時間をかけて大きく進んだのち、年初来で8%上昇し、わずかではあるがTOPIXにも勝っている。しかしながら株価プレミアムの調整は終わりきらず、さらにいくぶん進行する余地があるとみる。潜在ROEは13%前後とみられ、これに対して5倍弱のPBRは寛容なプレミアムである。著しく低い資産回転率によりROAは4、5%程度と魅力に欠ける。これはBSの82%が現金(38%)と売掛買掛債務(44%)という驚くべき構造によるものである。大量の商品仕入れと顧客の掛け買いという慣習の結果と考えられ、当社にはコントロールが難しく、資本利益率の観点からは構造的な弱点である。それでも10%を優に超えるROEを実現できているのは、PL利益率が高く財務レバレッジが効いているから、という姿が当社の資本利益率の実態である。

Dupont Model

業績は堅調だが目先の株価にはダウンサイドがある

PERは35倍まで低下したが、やはり寛容と感じられる。コンセンサスは今後2年間でCAGR13%のEBIT成長をみており、過去5年平均の15%から若干減速する。また、短期のテクニカル指標はサポーティングではない。しかしながら足元の営業利益はStock Hunterが記しているとおり20%程度の成長で、目先の株価をある程度下支えするだろう。総じて目先の株価は軟調と予想する。

競合状況と市場成長見通しが不透明点は懸念

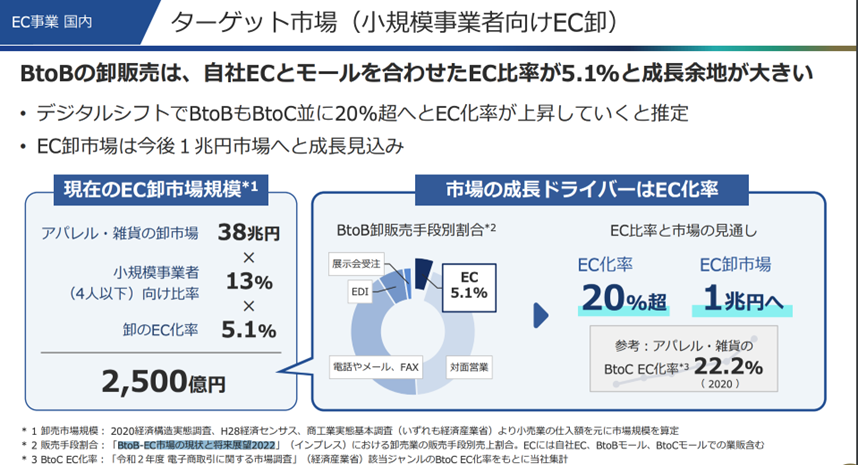

当社の中長期に関しての懸念は、1)ターゲット市場での競合、2)ターゲット市場のEC率がどの程度で飽和するか不確かであること、である。1)に関して、当社のECセグメントの売り上げは2020年に20億円程度で、当社推定の市場規模2500億円との比較では推定シェア0.8%とドミナンスはない。当社のターゲット市場が全くのブルーオーシャンでなければ、競合に勝ち抜くために、営業コスト比率は恒常的に増加しかねない、と考えるのが自然である。最近の決算で報告された広告宣伝費の負担増が将来どう影響を及ぼすのか、と考えた投資家は少なくなかったであろう。

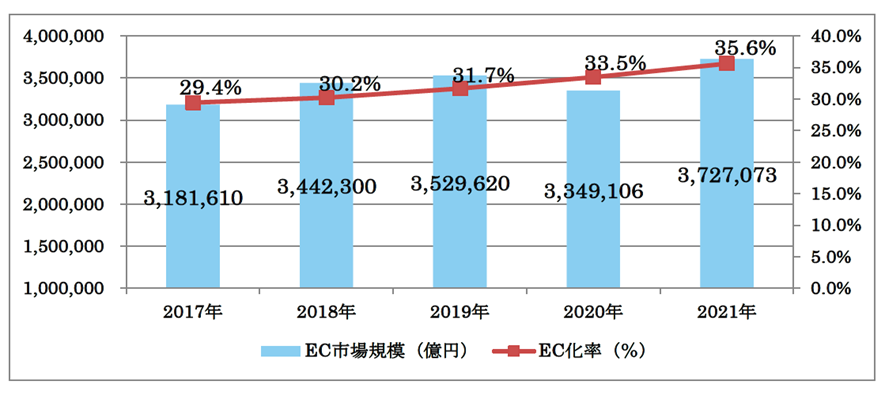

2)に関しては、2020年で5%のアパレル雑貨BtoB市場のEC率が、BtoC並の20%へ上昇し市場規模が1兆円に拡大する、というのが経営陣の成長ストーリーの骨子である。経済産業省によれば2022年のBtoB市場は370兆円でEC化率は36%であった。当社のターゲット市場におけるEC率の進行の遅さは特筆すべきものである。その要因の理解なしにはBtoC並のEC率である20%に達すると容易に同意できず、ジャンピングロジックである。COVID-19がEC率上昇を加速したとするなら、ポストコロナではその反動でEC率上昇は減速してもおかしくない。

BtoB EC市場の規模

(出所)経済産業省(2022)

経営陣の株価重視は高く評価される

経営陣は2025年4月期にROE25%を目標と設定している。営業利益率の30%への拡大と積極的な株主還元がその方策である。営業利益率が拡大するのは、限界利益率の高い当社ビジネスの売上がCAGR+17%で成長するからという説明である。その結果、営業利益もCAGR+27%で成長すると予想している。後者に関しては配当性向を45%-50%とし、自社株買いも機動的に行う。売上、利益の目標はいずれもかなりチャレンジングである。しかしながら、ROEを第一の目標として高いターゲットを投資家とシェアする経営陣の姿勢は高く評価され、株価にプラスである。投資家との対話を通して、高い投資パフォーマンスを実現するための施策を積極的に講じていく経営陣は頼もしい。