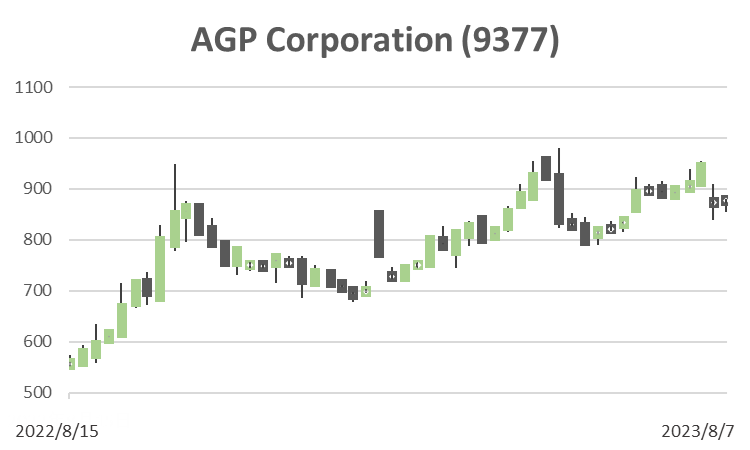

エージーピー (Price Discovery)

| 証券コード |

| 東証STD:9377 |

| 時価総額 |

| 11,943 百万円 |

| 業種 |

| 倉庫・運輸関連業 |

Profile

AGP Corp.は、駐機中航空機への電力供給、空港施設の保守・管理を行う。事業セグメントは電力供給事業、エンジニアリング事業、商品販売事業。電力供給事業は、地上動力装置(GPU)による国内10空港で駐機中の飛行機への電力供給、冷暖房空気供給、圧搾空気供給。エンジニアリング事業は、空港内特殊設備(旅客搭乗橋設備、手荷物搬送設備)の保守管理、建物・諸設備(航空機用格納庫、機内食工場、貨物ターミナル、冷熱源供給設備、特高変電所、ホテルなど)の施設保守、セキュリティ保守(手荷物検査装置、ハイジャック防止設備など)、ビジネスジェット機サポートサービス(格納庫駐機、機体クリーニングなど)、および空港外の物流システムの保守管理。商品販売事業は、航空機除雪車(デアイサー)、ブレーキクーリングカート、電源車(GPU)、冷暖房車、電動ランプバスなどの航空機地上支援装置(GSE: Ground Support Equipment)の販売・メンテナンス、フードカートの開発・製作・販売など。売上比率%(OPM%)動力供給 39(6)、エンジニアリング 53 (22)、商品販売 8 (-5) (2023年3月期)

Stock Hunter’s View

価格改定で利益大幅改善。航空需要の追い風強まる。

エージーピーは地上滞在中の航空機への動力供給(電気、空調など)のほか、空港内の発着支援設備(旅客搭乗橋設備、手荷物搬送設備)のメンテナンス、空港内外のセキュリティ機器の保守・管理業務などを手掛ける。国内9空港でほぼ独占状態。

旅行需要の増加、インバウンドの回復は電力供給機会の増加につながり追い風。7月28日に発表した2024年3月期第1四半期(4〜6月)決算は売上高28億5600万円(前年同期比15.8%増)、営業損益1億1800万円の黒字(前年同期は6000万円の赤字)と順調な回復が確認された。

動力供給事業は運航便数の回復に加え、原材料費高騰の変動に応じた動力料金への価格転嫁を開始したことで利益が改善。エンジニアリング事業では、航空需要の回復に伴い特殊機械設備の稼働時間が増加し、整備保守の業務量が増加したほか、物流保守サービスも2ケタ増収となった。

夏の行楽シーズンを迎え、今後、さらなる航空需要の改善が見込まれる。また、施設保守事業では各種契約の改定を実現しており、2Q以降、単価向上の効果が表面化してくるものとみられる。地方航空への環境貢献基材の配備増や、空港車両のEV化進展、海外商談案件の増加など、新たな収益事業の取り組みも順調に進んでいる。

Investor’s View

Trading buy:目先の利益モメンタムは強いが、株価に織り込み済みのリスクもある。

足元の業績回復モメンタムは強い。1Q売り上げはFY2019の94%にまで回復。利益は原材料高騰の動力料金への価格転嫁により改善中。経営陣は、1Q利益は計画値を大きく上回ったと決算説明で述べている。通期ガイダンスは据え置かれたが、アップサイドの余地は大きいだろう。航空機運行便数回復と価格改訂により、動力供給事業の1Q売り上げは前年比31%増加。エンジニアリング事業の売り上げも前期比+9.5%と堅調である。

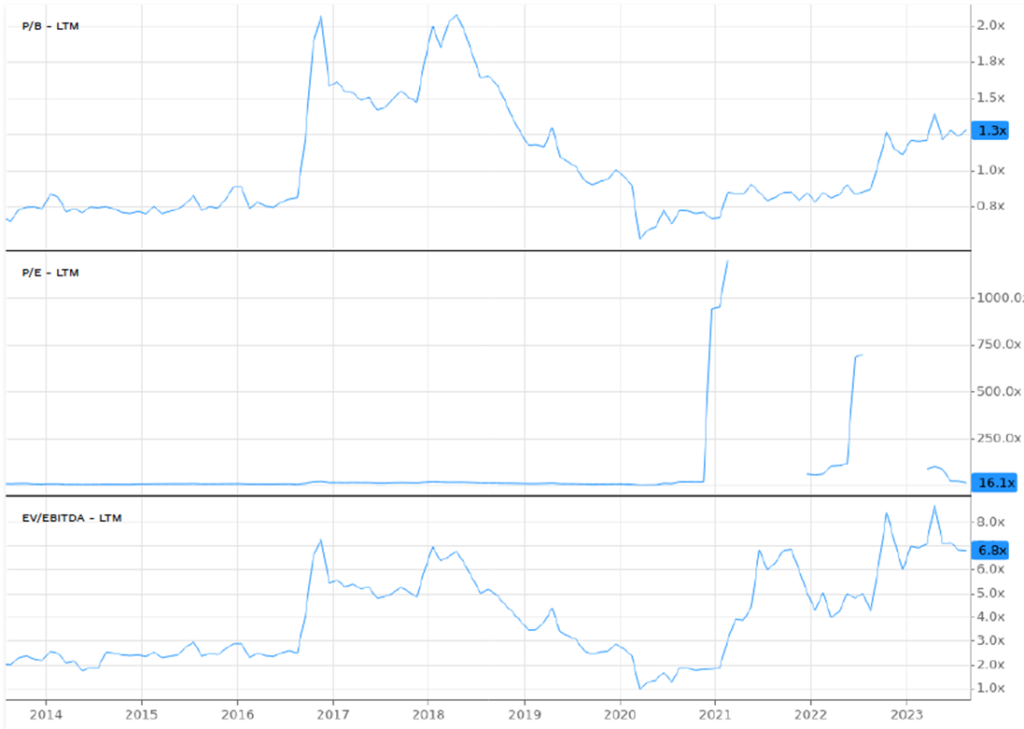

バリュエーションはFY2019の水準まで回復している

コロナ前のFY2019年の売上・収益性への回復は既に順調な軌道に乗っており、問題なく達成されよう。株価は昨年、一昨年と好調で、当社のファンダメンタルズがコロナ前水準へ回復する見通しはかなりの程度、織り込まれているとみるべきだろう。PBRは2020年3月のボトムである0.5xから1.3xまで拡大しており、コロナ前CY2019の水準をすでに回復している。

20 Year PBR, PER, EV/EBITDA

経営陣の2025年ROE10%達成目標が現実的かは判断し得ない

当社のROEは20年間平均で7.2%であり、ROEがオーバーシュートし10%に達した2017年、2018年のPBRは2倍弱まで拡大した。経営陣は中期経営計画で2025年にROE10%以上を達成したいとしているが、十分な説明はなされていない。長期ROEのボラティリティは大きいが、決定的なドライバーは当期利益率である。資産回転率は恒常的に低い。これは空港地下の埋設管を通じて航空機に動力を供給するGPUの固定費負担が大きいためであり、アップサイドがあるとは考えられない。財務レバレッジも長期間では大きな変動はない。経営陣に、積極的にレバレッジを拡大させようとする意図は垣間みえない。

ROE、EPSの趨勢的向上はまだ期待できない

潜在ROEやEPSの持続的な成長が実現されるかも疑問である。成長に関して経営陣は、空港外売り上げ比率を現在の8%から20%以上とすることによりトップラインを拡大させる戦略であるが、現時点では投資家にはバリュエーションに織り込みようがない主張であろう。配当と自己株買いにより、2025年までの総還元性向を100%以上を目指すのはポジティブである。が、長期の株価ドライバーはあくまでも資本利益率とEPSの持続的なモメンタムであろう。